-

Corporate Tax

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Restructuring, Mergers & Acquisition

Mit Kompetenz und Kreativität zur perfekten Struktur

-

International Tax

Immer dort, wo unsere Klient:innen uns brauchen

-

Transfer Pricing

Wir sind Ihre Expert:innen für eine optimale Verrechnungspreisstruktur

-

Indirect Tax & Customs

Wir kümmern uns um Ihre indirekten Steuern, damit Sie sich um Ihr Business kümmern können

-

Private Wealth

Wir sind Ihr kompetenter Partner im Bereich Private Wealth Tax Services

-

Real Estate Tax

Wir sind in jeder Lebensphase Ihrer Immobilie ein wertvoller Begleiter

-

Global Mobility Services

Lokale Verwurzelung und globale Vernetzung als Erfolgsrezept für erfolgreiches Entsendungsmanagement

-

Berater:innen für Berater:innen

Als Berater:innen für Berater:innen unterstützen wir in komplexen Situationen

-

Accounting & Tax Compliance Services

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Payroll & People Advisory Services

Individuelle Beratung, effiziente Steigerung interner Prozesse bei gleichzeitiger Minimierung von Compliance-Risiken.

-

Tax Controversy Services

Wir sorgen für eine optimale Verteidigung Ihrer Position und beraten mit prophylaktischen Maßnahmen zur proaktiven steuerlichen Streitprävention.

-

Tax Technology Services

In einer zunehmend digitalisierten Geschäftswelt durchläuft das Rechnungswesen einen tiefgreifenden Wandel. Papierbasierte Prozesse im Rechnungswesen werden auf lange Sicht der Vergangenheit angehören und es ist an der Zeit, sich als Unternehmen mit digitalen Lösungen auseinanderzusetzen. Um sich für die Zukunft bestmöglich vorzubereiten und um Effizienzsteigerungen und Prozessoptimierungen zu erzielen, ist die Einführung eines digitalen Rechnungswesens ein wesentlicher Schritt für Ihr Unternehmen.

-

Jahres- und Konzernabschlussprüfung

Wir unterstützen Sie als Wirtschaftsprüfungsgesellschaft dabei, das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken – egal ob es sich um gesetzliche oder freiwillige Abschlussprüfungen handelt.

-

Prüferische Durchsicht (Review)

Auch die prüferische Durchsicht (Review) kann für Ihr Unternehmen hilfreich sein, um die Zuverlässigkeit und das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken.

-

Globale Prüfungsmethodologie

Unsere Prüfungsmethodologie ist darauf ausgerichtet, standardisierte und konsistente Prüfungsleistungen sicherzustellen. Alle Mitgliedsfirmen von Grant Thornton wenden weltweit einheitlich HorizonTM an.

-

Rechnungslegungsbezogene Beratung

Da die Rechnungslegung nach UGB, US-GAAP oder IFRS in ständiger Bewegung ist, gilt es das eigene Rechnungswesen diesbezüglich im Blick zu behalten. Mehr denn ist es essentiell potentiellen Fehlern präventiv entgegenzuwirken.

-

Sonderprüfungen

Neben der klassischen Abschlussprüfung gibt es branchen- oder anlassbezogene gesetzliche Bestimmungen. Es steigt aber auch der Bedarf an unabhängiger und kompetenter Beratung durch Sachverständige.

-

IT Audit & Special Attestation

Wir führen unsere IT-Audits in Anlehnung an national und international anerkannte Richtlinien und Standards durch. Darüber hinaus prüfen und testieren wir ausgelagerte Dienstleistungen mit unserem Special Attestation Service.

-

Internal Audit

Die Hauptaufgabe ist den Unternehmenswert durch risikobasierte, objektive Beratung zu schützen und zu steigern. Internes Revision kann als Katalysator für positive Veränderungen wirken.

-

Prüfungsnahe Beratungsleistungen

Bei prüfungsnahen Beratungsleistungen ist die Erfahrung und das Fachwissen der Abschlussprüferin oder des Abschlussprüfers von großer Bedeutung, da dies die Basis für einen guten Service bildet.

-

Financial Services

Profitieren Sie von unserer umfassenden Expertise in den Bereichen Banken, Investments und Kapitalmarkt – maßgeschneidert für eine Branche, die von dynamischen Marktveränderungen, komplexen regulatorischen Anforderungen und fortschreitender Technologieentwicklung geprägt ist.

-

Unternehmensbewertung

Bewertungen zählen zu unserer Kernkompetenz. Als Wirtschaftsprüfer und Steuerberater bündeln wir umfassendes Wissen mit unserer jahrelangen, praktischen Erfahrung.

-

Forensic Services

Wir sind als verlässlicher Partner an Ihrer Seite, wenn es im Geschäftsrisiken geht und unterstützen Sie in Verdachtsfällen, bei Streitigkeiten oder entwickeln eine Präventionsstrategie für den Ernstfall.

-

Cyber Security

Der Ausfall von IT-Systemen, dadurch ausgelöste Betriebsunterbrechungen und der Verlust von kritischen Daten gehören zu den größten Geschäftsrisiken für Unternehmen. Aktuelle Fälle unterstreichen die Notwendigkeit einer strategischen Absicherung und Sensibilisierung für das Thema und erfordern eine holistische Herangehensweise sowie fachliche Expertise, die sämtliche legislative, regulatorische und technische Aspekte der Cybersicherheit berücksichtigt und Unternehmen gegen die täglich steigenden Vorfälle der Cyberkriminalität absichert

-

Sustainability Services

Nachhaltigkeit ist längst kein Trend mehr, sondern der einzige Weg, eine lebenswerte Zukunft zu gestalten. Unsere Expertinnen und Experten unterstützen Sie dabei Ihre Nachhaltigkeitsstrategie erfolgreich zu entwickeln und Ihr Nachhaltigkeits-Reporting regelkonform zu erstellen.

-

Transaktionsberatung

Die Gründe für den Kauf Kauf oder Verkauf von Unternehmen(santeilen) oder der Neustrukturierung einer Finanzierung können vielfältig sein. Wir unterstützen Sie während des gesamten Transaktionsprozesses.

-

Mergers & Acquisitions

Märkte und Wettbewerbsbedingungen unterliegen einem stetigen und zunehmend rasanten Wandel, wodurch sich bestehende Geschäftsmodelle ändern können. Wir optimieren Ihre Unternehmenstransaktionen.

-

Restrukturierung & Fortbestehensprognose

Unternehmen, die ihre Wettbewerbsfähigkeit erhalten oder wiederherstellen möchten, müssen sich an geänderte Marktgegebenheiten anpassen. Mit unserem umfangreichen Leistungsspektrum unterstützen wir Sie dabei.

-

Sachverständigenleistungen & Litigation Support

Im Bereich des wirtschaftsorientierten Sachverständigenwesens bieten Ihnen unsere Expert:innen umfassende Leistungen mit einem breiten Kompetenzspektrum.

-

Blockchain und Crypto Assets

Blockchain und Smart Contracts gewinnen zunehmend an Bedeutung. Wir bieten Ihnen umfassende Audit- und Bestätigungsleistungen für Blockchain-Technologien sowie Blockchain-Geschäftsmodelle.

-

Export & Sanctions Compliance Services

Unser Team aus erfahrenen Expert:innen begleitet Sie durch die komplexe Welt der Sanktionen, Exportkontrollgesetze und -vorschriften der EU, der USA sowie anderer Gerichtsbarkeiten.

-

Internationale Projektkoordination

Unser International Engagement Management Team ist Ihre zentrale Anlaufstelle für internationale Projekte in allen unseren Servicelines. Dabei übernehmen wir das operative Projektmanagement für Sie und agieren als zentrale Anlauf- und Koordinationsstelle für ihre Projekte.

-

International Desks

Ein internationales multidisziplinäres Team aus Österreich steht Ihnen bei Entwicklungsprojekten und Transaktionen sowohl aus Inbound- als auch aus Outbound-Perspektive gerne zur Seite. Genaue Kenntnisse der lokalen Märkte und Rahmenbedingungen sind auch für Unternehmen, die bereits global aktiv sind, entscheidend für den Geschäftserfolg.

-

Freie Berufe & Kreativbranche

Wir bieten allen Professionals, die der Gruppe „Freie Berufe“ angehören, sowie Kreativen praktische Lösungen, um Veränderungen effizient und erfolgreich zu bewältigen.

-

Fracht- & Logistikbranche

Mit unserem Verständnis für die Herausforderungen rund um Transport, Versand und Lagerung ist Grant Thornton Austria ein erfahrener Begleiter für die Fracht- und Logistikbranche.

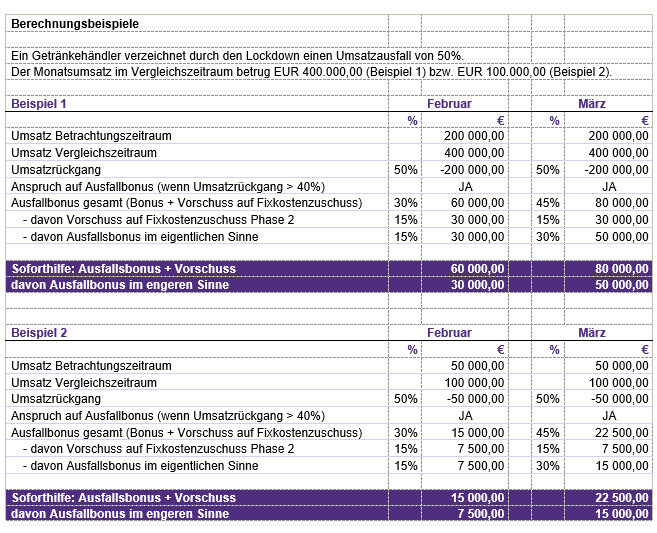

Jedes Unternehmen, das mehr als 40% Umsatzrückgang zum jeweiligen Vergleichsmonat (3/2019 bis 2/2020) hat, kann für die Zeiträume vom November 2020 bis Juni 2021 einen Ausfallsbonus beantragen. Der eigentliche Bonus beträgt 15% des Umsatzrückgangs und maximal EUR 30.000 pro Monat. Für März und April beträgt der Bonus 30% bzw. maximal EUR 50.000 pro Monat.

Der Ausfallsbonus 1 soll bis 30. September 2021 verlängert werden, wobei aber der Vorschuss auf den Fixkostenzuschuss 800.000 wegfallen soll, da letzterer nicht über den 30.06.2021 hinaus verlängert werden soll. Der Ausfallsbonus 1 soll ab 01. Juli 2021 nur mehr ab einem Umsatzrückgang von zumindest 50% zustehen. Die Ersatzrate soll ab 01.07.2021 nicht mehr pauschal 15 % betragen, sondern den aktuellen Gegebenheiten angepasst werden und auf dem branchenspezifischen Rohertrag (10%, 20%, 30% oder 40%) basieren. Gedeckelt ist der Ausfallsbonus 1 bei EUR 80.000 pro Monat. Weiters soll es eine gemeinsame Deckelung mit der Kurzarbeit geben. Der Ausfallsbonus 1 und die Kurzarbeit sollen max. den Umsatz des Vergleichszeitraums ergeben.

Wir informieren Sie, sobald die rechtlichen Grundlagen für die Adaptierungen beschlossen sind.

Klarstellend ist festzuhalten, dass der Ausfallsbonus 1 unter eine gemeinsame Gesamtdeckung mit Fixkostenzuschuss 800.000 sowie Umsatzersatz in Höhe von EUR 1,8 Mio fällt.

Betroffenheit

- Unternehmen mit Sitz oder Betriebsstätte in Österreich

- Operative Tätigkeit in Österreich (gewerbliche oder selbständige Einkünfte iS EStG)

- Umsatzausfall von mindestens 40%

Ausschlussgründe

- Unternehmen in einem Insolvenzverfahren

- Beaufsichtigte Rechtsträger des Finanzsektors

- Unternehmen im alleinigen Eigentum von Gebietskörperschaften und sonstigen Einrichtungen öffentlichen Rechts stehende Einrichtungen sowie Unternehmen im mehrheitlichen Eigentum von Gebietskörperschaften und sonstigen Einrichtungen öffentlichen Rechts stehende Einrichtungen, die einen Eigendeckungsgrad von weniger als 75 % haben

- Non-Profit-Organisationen im Sinne §§ 34 bis 47 BAO sowie nachgelagerte Unternehmen sowie Unternehmen, die Zahlungen aus dem Non-Profit-Organisationen Unterstützungsfonds beziehen

- Unternehmen mit mehr als 250 Mitarbeitern, die im Betrachtungszeitraum mehr als 3% der Mitarbeiter (gerechnet in Vollzeitäquivalenten) gekündigt haben, statt Kurzarbeit in Anspruch zu nehmen

- Diverse Ausschlussgründe für steuerliches Fehlverhalten

- Antragsteller, die nicht im Sinne des Umsatzsteuergesetzes unternehmerisch tätig sind

- Neu gegründete Unternehmen, die vor dem 1.11.2020 noch keine Umsätze erzielt haben

- Der Ausfallsbonus beträgt grundsätzlich 30% des Umsatzausfalls des jeweiligen Betrachtungszeitraums gegenüber dem Vergleichszeitraum. Von den 30% entfallen 15% auf den nicht rückzahlbaren Bonus und weitere 15% stellen einen Vorschuss auf den FKZ1800k dar. Für die Monate März und April können insgesamt 45% (30% Bonus + 15% Vorschuss auf den FKZ1800k) des Umsatzausfalles im Rahmen des Ausfallsbonus beantragt werden.

- Sowohl Bonus als auch Vorschuss auf den FKZ1800k sind mit jeweils EUR 30.000 pro Kalendermonat gedeckelt. Für März und April wurde der Deckel für den Bonus auf EUR 50.000 erhöht.

- Betrachtungszeitraum ist das Kalendermonat, wobei der frühestmögliche Betrachtungszeitraum der November 2020 ist und der letztmögliche Zeitraum Juni 2021.

- Vergleichszeitraum umfasst März 2019 bis Februar 2020

- Für Zeiträume, in denen ein Umsatzersatz oder ein Verlustersatz beantragt wurde, darf kein Ausfallsbonus beantragt werden.

- Der Ausfallsbonus wird durch die Finanzverwaltung automatisch auf Basis folgender Grundlagen und auch in der genannten Reihenfolge berechnet:

- Umsätze gemäß Umsatzsteuervoranmeldungen

- Umsätze gemäß Umsatzsteuerjahreserklärungen (dividiert durch 12)

- Umsatzerlöse gemäß Körperschaftsteuer-, Einkommensteuer- -oder Feststellungserklärung

- Umsätze gemäß Umsatzsteuervoranmeldungen dividiert durch die Anzahl der Monate seit der erstmaligen Meldung (bei neu gegründeten Unternehmen)

- Vergleichsumsätze sind in folgenden Fällen nicht durch die Finanzverwaltung zu berechnen, sondern durch den Antragssteller zu übermitteln, wenn folgende Sachverhalte vorliegen:

- im Vergleichszeitraum Umsätze iZm dem Verkauf eines oder mehrerer Grundstücke erzielt wurden (sofern dies ein Hilfsgeschäft darstellt) bzw. nicht der operativen Geschäftstätigkeit zurechenbare Umsätze enthalten sind;

- es sich um Unternehmen handelt, die nach dem 31. Dezember 2018 gegründet wurden und bei denen zum Zeitpunkt der Antragstellung keine rechtskräftig veranlagte Umsatzsteuer-Jahreserklärung oder rechtskräftig veranlagte bzw. festgestellte Körperschaftsteuer-, Einkommensteuer- oder Feststellungserklärung sowie keine Monats- oder Quartals-UVA bis zum Ende des 3. Quartals 2020 vorliegt (als Vergleichsumsätze ist sodann die Summe der Umsätze im Zeitraum vom Beginn des Monats der erstmaligen Umsatzerzielung bis zum 31. Oktober 2020 dividiert durch die Anzahl der Monate vom Monat der erstmaligen Umsatzerzielung bis zum 31. Oktober 2020 anzugeben);

- Umsätze iZm Reiseleistungen und Differenzbesteuerung, die gemäß UStG nicht steuerbar sind, jedoch als Umsätze in der Einkommen- bzw. Körperschaftsteuererklärung enthalten sind

- Wettbüros, Automatenbetriebe, Spielhallen und Casinos: Als Vergleichsumsätze sind die Bruttospieleinnahmen bekannt zu geben

- Änderung des Umfangs des Unternehmens im Betrachtungszeitraum gegenüber dem Vergleichszeitraum (z.B. durch Erwerb oder Verkauf eines (Teil-)Betriebes). Kommt es durch eine Umfangsänderung zu einer Erhöhung des Ausfallsbonus, sind durch einen Steuerberater, Wirtschaftsprüfer oder Bilanzbuchhalter die Sachmäßigkeit der Daten, die wirtschaftliche Begründung sowie der unwiderrufliche Verzicht des Rechtsvorgängers auf einen Ausfallsbonus zu bestätigen;

- Unternehmen, die an einer Gesellschaft bürgerlichen Rechts (GesbR) oder an einer atypisch stillen Gesellschaft beteiligt sind: Die Vergleichsumsätze sind sodann nach den Vorschriften des UStG bzw. anhand des Umsatzanteils, der auf den Geschäftsanteil an der Gesellschaft bürgerlichen Rechts beziehungsweise auf die Beteiligung an der atypisch stillen Gesellschaft entfällt, zu ermitteln.

- Die Abwicklung erfolgt grundsätzlich über die COFAG.

- Kein Rechtsanspruch, allerdings Abweisung unter Angabe einer Begründung.

- Beantragung über Finanzonline erfolgt monatsweise jeweils ab dem 16. des Folgemonats bzw. spätestens bis zum 15. des drittfolgenden Monats. Für die Monate November und Dezember gilt dieselbe Antragsfrist wie für den Jänner.

- Der Antrag kann durch den Unternehmer/die Unternehmerin selbst gestellt werden.

- Eine Überprüfung des tatsächlichen Umsatzrückgangs erfolgt im Nachhinein durch Steuerberater/Bilanzbuchhalter/Wirtschaftsprüfer bei der Abgabe des Fixkostenzuschusses (FKZ1800k)

- Für Monate, für die ein Umsatzersatz beantragt wurde, darf kein Ausgleichsbonus beantragt werden.

Berechnungsbeispiele

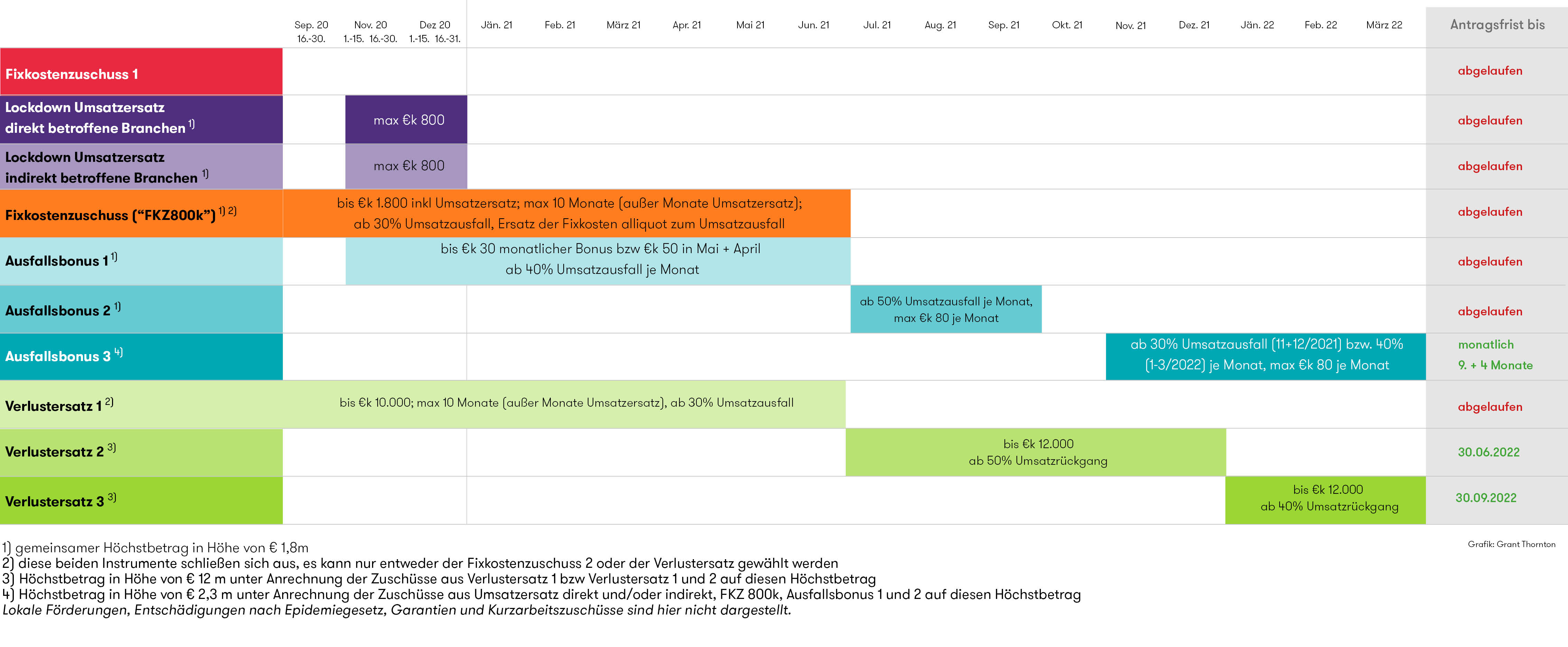

Übersicht Förderinstrumente

Wesentliche Förderungen aus dem Corona-Hilfs-Fonds im Überblick:

Weitere Artikel zum Thema

Die Corona-Hilfsmaßnahmen Verlustersatz, Fixkostenzuschüsse, Umsatzersatz und Ausfallbonus im Überblick:Januar 2021

Umsatzersatz indirekt betroffene Unternehmen

Erste Details

Auch für indirekt betroffenen Unternehmen wird es Bundesministerium für Finanzen einen Umsatzersatz für den Zeitraum November und Dezember 2020 geben.

Dezember 2020

Verlustersatz

Anspruchsberechtigung, Ermittlung, Abwicklung/Auszahlung

Als weiteres Förderinstrument zur Abfederung der Konsequenzen aus der 2. COVID-Welle wurde am 16.12.2020 die Verordnung samt Richtlinie zum sogenannten Verlustersatz rechtswirksam. Im Falle eines Umsatzrückgangs von zumindest 30% kann bei Vorliegen der Voraussetzungen für den Zeitraum vom 16.09.2020 bis 30.06.2021 ein Ersatz für den aufgelaufenen Verlust bis maximal EUR 3.000.000,00 pro Unternehmen beantragt werden.

Dezember 2020

Lockdown-Umsatzersatz Dezember

Anspruch, Höhe, Abwicklung

Unternehmen, die ab dem 7.12.2020 direkt durch Schließungen/Betretungsverbote betroffen sind und in einer direkt betroffenen Branche tätig sind, haben ab dem 7.12.2020 bis längstens 31.12.2020 Anspruch auf einen Umsatzersatz („Umsatzersatz Dezember“).

November 2020

Lockdown-Umsatzersatz November

Anspruch, Höhe, Abwicklung

Neben Unternehmen aus Hotellerie und Gastronomie bekommen im November bis 6. Dezember 2020 Handelsbetriebe und körpernahe Dienstleister einen Umsatzersatz für die Zeitspanne, in der sie ihren Betrieb geschlossen halten müssen.

November 2020

Fixkosten zuschüsse

Alles zu Phase I und II

Nach langer Verzögerung wurde nun die Richtlinie für den Fixkostenzuschuss für die Phase II rechtswirksam.