-

Corporate Tax

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Restructuring, Mergers & Acquisition

Mit Kompetenz und Kreativität zur perfekten Struktur

-

International Tax

Immer dort, wo unsere Klient:innen uns brauchen

-

Transfer Pricing

Wir sind Ihre Expert:innen für eine optimale Verrechnungspreisstruktur

-

Indirect Tax & Customs

Wir kümmern uns um Ihre indirekten Steuern, damit Sie sich um Ihr Business kümmern können

-

Private Wealth

Wir sind Ihr kompetenter Partner im Bereich Private Wealth Tax Services

-

Real Estate Tax

Wir sind in jeder Lebensphase Ihrer Immobilie ein wertvoller Begleiter

-

Global Mobility Services

Lokale Verwurzelung und globale Vernetzung als Erfolgsrezept für erfolgreiches Entsendungsmanagement

-

Berater:innen für Berater:innen

Als Berater:innen für Berater:innen unterstützen wir in komplexen Situationen

-

Accounting & Tax Compliance Services

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Payroll & People Advisory Services

Individuelle Beratung, effiziente Steigerung interner Prozesse bei gleichzeitiger Minimierung von Compliance-Risiken.

-

Tax Controversy Services

Wir sorgen für eine optimale Verteidigung Ihrer Position und beraten mit prophylaktischen Maßnahmen zur proaktiven steuerlichen Streitprävention.

-

Tax Technology Services

In einer zunehmend digitalisierten Geschäftswelt durchläuft das Rechnungswesen einen tiefgreifenden Wandel. Papierbasierte Prozesse im Rechnungswesen werden auf lange Sicht der Vergangenheit angehören und es ist an der Zeit, sich als Unternehmen mit digitalen Lösungen auseinanderzusetzen. Um sich für die Zukunft bestmöglich vorzubereiten und um Effizienzsteigerungen und Prozessoptimierungen zu erzielen, ist die Einführung eines digitalen Rechnungswesens ein wesentlicher Schritt für Ihr Unternehmen.

-

Jahres- und Konzernabschlussprüfung

Wir unterstützen Sie als Wirtschaftsprüfungsgesellschaft dabei, das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken – egal ob es sich um gesetzliche oder freiwillige Abschlussprüfungen handelt.

-

Prüferische Durchsicht (Review)

Auch die prüferische Durchsicht (Review) kann für Ihr Unternehmen hilfreich sein, um die Zuverlässigkeit und das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken.

-

Globale Prüfungsmethodologie

Unsere Prüfungsmethodologie ist darauf ausgerichtet, standardisierte und konsistente Prüfungsleistungen sicherzustellen. Alle Mitgliedsfirmen von Grant Thornton wenden weltweit einheitlich HorizonTM an.

-

Rechnungslegungsbezogene Beratung

Da die Rechnungslegung nach UGB, US-GAAP oder IFRS in ständiger Bewegung ist, gilt es das eigene Rechnungswesen diesbezüglich im Blick zu behalten. Mehr denn ist es essentiell potentiellen Fehlern präventiv entgegenzuwirken.

-

Sonderprüfungen

Neben der klassischen Abschlussprüfung gibt es branchen- oder anlassbezogene gesetzliche Bestimmungen. Es steigt aber auch der Bedarf an unabhängiger und kompetenter Beratung durch Sachverständige.

-

Prüfungsnahe Beratungsleistungen

Bei prüfungsnahen Beratungsleistungen ist die Erfahrung und das Fachwissen der Abschlussprüferin oder des Abschlussprüfers von großer Bedeutung, da dies die Basis für einen guten Service bildet.

-

Financial Services

Profitieren Sie von unserer umfassenden Expertise in den Bereichen Banken, Investments und Kapitalmarkt – maßgeschneidert für eine Branche, die von dynamischen Marktveränderungen, komplexen regulatorischen Anforderungen und fortschreitender Technologieentwicklung geprägt ist.

-

Unternehmensbewertung

Bewertungen zählen zu unserer Kernkompetenz. Als Wirtschaftsprüfer und Steuerberater bündeln wir umfassendes Wissen mit unserer jahrelangen, praktischen Erfahrung.

-

Forensic Services

Wir sind als verlässlicher Partner an Ihrer Seiter, wenn es im Geschäftsrisiken geht und unterstützen Sie in Verdachtsfällen, bei Streitigkeiten oder entwickeln eine Präventionsstrategie für den Ernstfall.

-

Cyber Security

Der Ausfall von IT-Systemen, dadurch ausgelöste Betriebsunterbrechungen und der Verlust von kritischen Daten gehören zu den größten Geschäftsrisiken für Unternehmen. Aktuelle Fälle unterstreichen die Notwendigkeit einer strategischen Absicherung und Sensibilisierung für das Thema und erfordern eine holistische Herangehensweise sowie fachliche Expertise, die sämtliche legislative, regulatorische und technische Aspekte der Cybersicherheit berücksichtigt und Unternehmen gegen die täglich steigenden Vorfälle der Cyberkriminalität absichert

-

Sustainability Services

Nachhaltigkeit ist längst kein Trend mehr, sondern der einzige Weg, eine lebenswerte Zukunft zu gestalten. Unsere Expertinnen und Experten unterstützen Sie dabei Ihre Nachhaltigkeitsstrategie erfolgreich zu entwickeln und Ihr Nachhaltigkeits-Reporting regelkonform zu erstellen.

-

Transaktionsberatung

Die Gründe für den Kauf Kauf oder Verkauf von Unternehmen(santeilen) oder der Neustrukturierung einer Finanzierung können vielfältig sein. Wir unterstützen Sie während des gesamten Transaktionsprozesses.

-

Mergers & Acquisitions

Märkte und Wettbewerbsbedingungen unterliegen einem stetigen und zunehmend rasanten Wandel, wodurch sich bestehende Geschäftsmodelle ändern können. Wir optimieren Ihre Unternehmenstransaktionen.

-

Restrukturierung & Fortbestehensprognose

Unternehmen, die ihre Wettbewerbsfähigkeit erhalten oder wiederherstellen möchten, müssen sich an geänderte Marktgegebenheiten anpassen. Mit unserem umfangreichen Leistungsspektrum unterstützen wir Sie dabei.

-

IT Audit & Special Attestation

Wir führen unsere IT-Audits in Anlehnung an national und international anerkannte Richtlinien und Standards durch. Darüber hinaus prüfen und testieren wir ausgelagerte Dienstleistungen mit unserem Special Attestation Service.

-

Internal Audit

Die Hauptaufgabe ist den Unternehmenswert durch risikobasierte, objektive Beratung zu schützen und zu steigern. Internes Revision kann als Katalysator für positive Veränderungen wirken.

-

Sachverständigenleistungen & Litigation Support

Im Bereich des wirtschaftsorientierten Sachverständigenwesens bieten Ihnen unsere Expert:innen umfassende Leistungen mit einem breiten Kompetenzspektrum.

-

Blockchain und Crypto Assets

Blockchain und Smart Contracts gewinnen zunehmend an Bedeutung. Wir bieten Ihnen umfassende Audit- und Bestätigungsleistungen für Blockchain-Technologien sowie Blockchain-Geschäftsmodelle.

-

Export & Sanctions Compliance Services

Unser Team aus erfahrenen Expert:innen begleitet Sie durch die komplexe Welt der Sanktionen, Exportkontrollgesetze und -vorschriften der EU, der USA sowie anderer Gerichtsbarkeiten.

-

Internationale Projektkoordination

Unser International Engagement Management Team ist Ihre zentrale Anlaufstelle für internationale Projekte in allen unseren Servicelines. Dabei übernehmen wir das operative Projektmanagement für Sie und agieren als zentrale Anlauf- und Koordinationsstelle für ihre Projekte.

-

International Desks

Ein internationales multidisziplinäres Team aus Österreich steht Ihnen bei Entwicklungsprojekten und Transaktionen sowohl aus Inbound- als auch aus Outbound-Perspektive gerne zur Seite. Genaue Kenntnisse der lokalen Märkte und Rahmenbedingungen sind auch für Unternehmen, die bereits global aktiv sind, entscheidend für den Geschäftserfolg.

-

Freie Berufe & Kreativbranche

Wir bieten allen Professionals, die der Gruppe „Freie Berufe“ angehören, sowie Kreativen praktische Lösungen, um Veränderungen effizient und erfolgreich zu bewältigen.

-

Fracht- & Logistikbranche

Mit unserem Verständnis für die Herausforderungen rund um Transport, Versand und Lagerung ist Grant Thornton Austria ein erfahrener Begleiter für die Fracht- und Logistikbranche.

Wie mittlerweile im Steuerrecht gängige Praxis, ist auch der Investitionsfreibetrag mit einer Ökologisierungskomponente versehen. Für Wirtschaftsgüter, die dem Bereich Ökologisierung zuzuordnen sind, steht, statt dem „klassischen“ IFB von 10 %, ein erhöhter IFB von 15 % zu.

In der finalen Fassung der Öko-Investitionsfreibetrag-Verordnung wird näher definiert, welche Wirtschaftsgüter als ökologisch im Sinne des Öko-IFB zu klassifizieren sind. Das Bundesministerium für Finanzen bedient sich dabei zum einen bereits vorhandener Förderstrukturen. Zum anderen sollen Wirtschaftsgüter stärker gefördert werden, für die eine Zuordnung zum Bereich Ökologisierung offensichtlich ist. Durch die Anknüpfung des Öko-IFB an andere Förderinstrumente muss für Wirtschaftsgüter mit nicht eindeutigem Ökologisierungsnutzen eine Förderung bei der KPC oder der SCHIG (Details dazu unten) beantragt werden.

Mit 15 % förderbare Wirtschaftsgüter

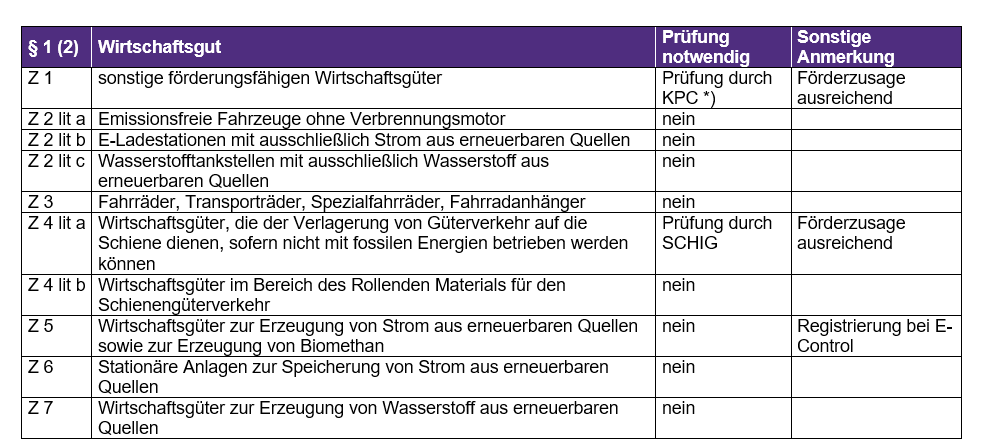

Die Wirtschaftsgüter, für die eine 15 %-ige Förderung zusteht, können Sie der nachstehenden Tabelle entnehmen:

*) Keine Prüfung durch die KPC, sondern Plausibilisierung durch den Steuerpflichten selbst bei Investitionen bis zu EUR 50.000

Um zu vermeiden, dass die Finanzämter eine Prüfung in Hinblick auf den Ökologisierungsnutzen eines Wirtschaftsgutes vornehmen müssen, sind für sonstige Wirtschaftsgüter Förderzusagen der zuständigen Stellen einzuholen. Für Wirtschaftsgüter, die der Verlagerung von Güterverkehr auf die Schiene dienen, ist das die Schieneninfrastruktur-Dienstleistungsgesellschaft mbH (SCHIG). Für alle anderen Wirtschaftsgüter ist die Kommunalkredit Public Consulting GmbH (KPC) zuständig. Eine Förderzusage ist ausreichend, die tatsächliche Auszahlung ist nicht notwendig. Sollte entgegen der ursprünglichen Zusage die Förderung mangels vorliegender inhaltlicher Voraussetzungen nicht gewährt werden, so gilt dies als rückwirkendes Ereignis und es erfolgt eine Korrektur der Bescheide.

Auch wenn keine Förderung gewährt wird (z.B. weil die Budgetmittel bereits vollständig ausgeschöpft sind), kann dennoch das Vorliegen der Fördervoraussetzungen nachgewiesen werden, sodass der erhöhte Öko-IFB zusteht. Eine Plausibilisierung der wesentlichen Kriterien ist ausreichend und kann bei den jeweiligen Förderstellen oder bei einem/einer Ziviltechniker:in bzw. einem/einer Sachverständigen mit einschlägigem Fachgebiet beauftragt werden. Auf Anregung der KSW wurde abweichend dazu eine Freigrenze von EUR 50.000 eingezogen. Bis zu dieser Investitionssumme kann die Plausibilisierung der Fördervoraussetzungen durch den Steuerpflichtigen selbst erfolgen und es muss kein Sachverständiger hinzugezogen werden. Auf Verlangen des Finanzamts ist das Erfüllen der Fördervoraussetzungen im Zeitpunkt der Anschaffung oder Herstellung glaubhaft zu machen. Dadurch wird ein übermäßiger Verwaltungsaufwand bei kleineren Ökologisierungsprojekten vermieden und können auch Unternehmen mit geringeren Investitionssummen (idR Klein- und Mittelbetriebe) von dem erhöhten Öko-IFB profitieren. Die Plausibilisierungsprüfung muss innerhalb von drei Monaten nach Ablauf des Wirtschaftsjahres der Anschaffung oder Herstellung bei der KPC oder SCHIG beantragt werden.

Nicht förderbare Anlagen

Neben der näheren Definition der mit 15 % förderungswürdigen Wirtschaftsgüter, ist mit der Fossile Energieträger-Anlagen-Verordnung festgelegt worden, welche Anlagen zur Gänze von einem Investitionsfreibetrag ausgeschlossen sind. Basierend auf der gesetzlichen Vorgabe wurden diese nunmehr detaillierter ausgearbeitet. Ein IFB kann für folgende Anlagen nicht geltend gemacht werden

- Energieerzeugungsanlagen, die direkt mit fossiler Energie betrieben werden können

- Anlagen zum Transport und der Speicherung von fossilen Energieträgern, beispielsweise Öltanks, Gasleitungen und Tankfahrzeuge

- Anlagen zur Wärme- oder Kältebereitstellung in Gebäuden, die mit fossilen Energieträger betrieben werden können, beispielsweise Ölkessel und Gasthermen

- Investitionen in Neuanlagen zur Erzeugung von Prozesswärme

Als Gegenausnahme steht der IFB zu, wenn Investitionen in bereits bestehende, fossil betriebene Anlagen getätigt werden, wenn damit eine substanzielle Treibhausgasreduktion erreicht wird. Darunter wird verstanden, dass eine Prozessenergie-Einsparung von mehr als 10 % oder eine Treibhausgasreduktion von 25.000 t CO2e pro Jahr im Regelbetrieb erzielt wird.

- Tank- und Zapfanlagen für Treib- und Schmierstoffe sowie Brennstofftanks, die der Nutzung fossiler Kraft- und Brennstoffe dienen

- Fossil betriebene Lastkraftwagen und Zugmaschinen

- Fossil betriebene Luftfahrzeuge und Schiffe

- Fossil betriebene selbstfahrende Arbeitsmaschinen und nicht für den Straßenverkehr bestimmte fossil betriebene mobile Maschinen und Geräte (Non Road Mobile Machinery)

Als Gegenausnahme steht der IFB zu, wenn solche Maschinen und Geräte dem Umschlag vom Verkehrsträger Straße auf die Schiene dienen und im Rahmen entsprechender Programme bereits gefördert werden. Für solche Investitionen steht der „klassische“ IFB in Höhe von 10% zu. Auch hier wird an bestehende Fördermöglichkeiten angeknüpft, um eine Prüfnotwendigkeit der Finanzämter zu vermeiden

- Nicht-kranbare Sattelanhänger

In der derzeitigen Ausgestaltung ist der IFB auf betriebliche Einkunftsarten, das heißt auf Einkünfte aus Land- und Forstwirtschaft, aus selbständiger Tätigkeit sowie aus Gewerbebetrieb beschränkt. Zur Erhöhung des ökologischen Nutzens sollte, wie von der KSW in der Begutachtungsphase angemerkt, eine Ausdehnung auf Einkünfte aus Vermietung und Verpachtung erfolgen.

Analog zur gesetzlichen Bestimmung im EStG sind die Verordnungen für Anschaffungen und Herstellungen nach dem 31. Dezember 2022 anzuwenden.

Zusammenfassend kann zu den Verordnungen zum Investitionsfreibetrag folgendes festgehalten werden: Eine weitere Ökologisierung des Steuersystems ist begrüßenswert. In den Finalfassungen der Verordnungen wurden nunmehr wichtige Aspekte wie grüner Wasserstoff ergänzt. Allerdings wurde ein Umdenken in Richtung Ressourcenschonung verabsäumt und gebrauchte Wirtschaftsgüter weiterhin außer Acht gelassen. Die Anknüpfung an bestehende Förderstrukturen ist zur Vermeidung von Doppelgleisigkeiten grundsätzlich sinnvoll. Der damit verbundene Verwaltungsaufwand sollte jedoch nicht unterschätzt werden. Durch das Einziehen der EUR 50.000-Grenze, bis zu der Unternehmen selbst die Förderfähigkeit plausibilisieren können, ist der nötige Aufwand zumindest für geringere Investitionen begrenzt. Welche Wirkungen der Investitionsfreibetrag sowie die gesetzten Ökologisierungsanreize tatsächlich in der Praxis entfalten werden, bleibt abzuwarten.

Der Artikel wurde am 6. Juli 2023 aktualisisert.