-

Corporate Tax

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Restructuring, Mergers & Acquisition

Mit Kompetenz und Kreativität zur perfekten Struktur

-

International Tax

Immer dort, wo unsere Klient:innen uns brauchen

-

Transfer Pricing

Wir sind Ihre Expert:innen für eine optimale Verrechnungspreisstruktur

-

Indirect Tax & Customs

Wir kümmern uns um Ihre indirekten Steuern, damit Sie sich um Ihr Business kümmern können

-

Private Wealth

Wir sind Ihr kompetenter Partner im Bereich Private Wealth Tax Services

-

Real Estate Tax

Wir sind in jeder Lebensphase Ihrer Immobilie ein wertvoller Begleiter

-

Global Mobility Services

Lokale Verwurzelung und globale Vernetzung als Erfolgsrezept für erfolgreiches Entsendungsmanagement

-

Berater:innen für Berater:innen

Als Berater:innen für Berater:innen unterstützen wir in komplexen Situationen

-

Accounting & Tax Compliance Services

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Payroll & People Advisory Services

Individuelle Beratung, effiziente Steigerung interner Prozesse bei gleichzeitiger Minimierung von Compliance-Risiken.

-

Tax Controversy Services

Wir sorgen für eine optimale Verteidigung Ihrer Position und beraten mit prophylaktischen Maßnahmen zur proaktiven steuerlichen Streitprävention.

-

Tax Technology Services

In einer zunehmend digitalisierten Geschäftswelt durchläuft das Rechnungswesen einen tiefgreifenden Wandel. Papierbasierte Prozesse im Rechnungswesen werden auf lange Sicht der Vergangenheit angehören und es ist an der Zeit, sich als Unternehmen mit digitalen Lösungen auseinanderzusetzen. Um sich für die Zukunft bestmöglich vorzubereiten und um Effizienzsteigerungen und Prozessoptimierungen zu erzielen, ist die Einführung eines digitalen Rechnungswesens ein wesentlicher Schritt für Ihr Unternehmen.

-

Jahres- und Konzernabschlussprüfung

Wir unterstützen Sie als Wirtschaftsprüfungsgesellschaft dabei, das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken – egal ob es sich um gesetzliche oder freiwillige Abschlussprüfungen handelt.

-

Prüferische Durchsicht (Review)

Auch die prüferische Durchsicht (Review) kann für Ihr Unternehmen hilfreich sein, um die Zuverlässigkeit und das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken.

-

Globale Prüfungsmethodologie

Unsere Prüfungsmethodologie ist darauf ausgerichtet, standardisierte und konsistente Prüfungsleistungen sicherzustellen. Alle Mitgliedsfirmen von Grant Thornton wenden weltweit einheitlich HorizonTM an.

-

Rechnungslegungsbezogene Beratung

Da die Rechnungslegung nach UGB, US-GAAP oder IFRS in ständiger Bewegung ist, gilt es das eigene Rechnungswesen diesbezüglich im Blick zu behalten. Mehr denn ist es essentiell potentiellen Fehlern präventiv entgegenzuwirken.

-

Sonderprüfungen

Neben der klassischen Abschlussprüfung gibt es branchen- oder anlassbezogene gesetzliche Bestimmungen. Es steigt aber auch der Bedarf an unabhängiger und kompetenter Beratung durch Sachverständige.

-

Prüfungsnahe Beratungsleistungen

Bei prüfungsnahen Beratungsleistungen ist die Erfahrung und das Fachwissen der Abschlussprüferin oder des Abschlussprüfers von großer Bedeutung, da dies die Basis für einen guten Service bildet.

-

Financial Services

Profitieren Sie von unserer umfassenden Expertise in den Bereichen Banken, Investments und Kapitalmarkt – maßgeschneidert für eine Branche, die von dynamischen Marktveränderungen, komplexen regulatorischen Anforderungen und fortschreitender Technologieentwicklung geprägt ist.

-

Unternehmensbewertung

Bewertungen zählen zu unserer Kernkompetenz. Als Wirtschaftsprüfer und Steuerberater bündeln wir umfassendes Wissen mit unserer jahrelangen, praktischen Erfahrung.

-

Forensic Services

Wir sind als verlässlicher Partner an Ihrer Seiter, wenn es im Geschäftsrisiken geht und unterstützen Sie in Verdachtsfällen, bei Streitigkeiten oder entwickeln eine Präventionsstrategie für den Ernstfall.

-

Cyber Security

Der Ausfall von IT-Systemen, dadurch ausgelöste Betriebsunterbrechungen und der Verlust von kritischen Daten gehören zu den größten Geschäftsrisiken für Unternehmen. Aktuelle Fälle unterstreichen die Notwendigkeit einer strategischen Absicherung und Sensibilisierung für das Thema und erfordern eine holistische Herangehensweise sowie fachliche Expertise, die sämtliche legislative, regulatorische und technische Aspekte der Cybersicherheit berücksichtigt und Unternehmen gegen die täglich steigenden Vorfälle der Cyberkriminalität absichert

-

Sustainability Services

Nachhaltigkeit ist längst kein Trend mehr, sondern der einzige Weg, eine lebenswerte Zukunft zu gestalten. Unsere Expertinnen und Experten unterstützen Sie dabei Ihre Nachhaltigkeitsstrategie erfolgreich zu entwickeln und Ihr Nachhaltigkeits-Reporting regelkonform zu erstellen.

-

Transaktionsberatung

Die Gründe für den Kauf Kauf oder Verkauf von Unternehmen(santeilen) oder der Neustrukturierung einer Finanzierung können vielfältig sein. Wir unterstützen Sie während des gesamten Transaktionsprozesses.

-

Mergers & Acquisitions

Märkte und Wettbewerbsbedingungen unterliegen einem stetigen und zunehmend rasanten Wandel, wodurch sich bestehende Geschäftsmodelle ändern können. Wir optimieren Ihre Unternehmenstransaktionen.

-

Restrukturierung & Fortbestehensprognose

Unternehmen, die ihre Wettbewerbsfähigkeit erhalten oder wiederherstellen möchten, müssen sich an geänderte Marktgegebenheiten anpassen. Mit unserem umfangreichen Leistungsspektrum unterstützen wir Sie dabei.

-

IT Audit & Special Attestation

Wir führen unsere IT-Audits in Anlehnung an national und international anerkannte Richtlinien und Standards durch. Darüber hinaus prüfen und testieren wir ausgelagerte Dienstleistungen mit unserem Special Attestation Service.

-

Internal Audit

Die Hauptaufgabe ist den Unternehmenswert durch risikobasierte, objektive Beratung zu schützen und zu steigern. Internes Revision kann als Katalysator für positive Veränderungen wirken.

-

Sachverständigenleistungen & Litigation Support

Im Bereich des wirtschaftsorientierten Sachverständigenwesens bieten Ihnen unsere Expert:innen umfassende Leistungen mit einem breiten Kompetenzspektrum.

-

Blockchain und Crypto Assets

Blockchain und Smart Contracts gewinnen zunehmend an Bedeutung. Wir bieten Ihnen umfassende Audit- und Bestätigungsleistungen für Blockchain-Technologien sowie Blockchain-Geschäftsmodelle.

-

Export & Sanctions Compliance Services

Unser Team aus erfahrenen Expert:innen begleitet Sie durch die komplexe Welt der Sanktionen, Exportkontrollgesetze und -vorschriften der EU, der USA sowie anderer Gerichtsbarkeiten.

-

Internationale Projektkoordination

Unser International Engagement Management Team ist Ihre zentrale Anlaufstelle für internationale Projekte in allen unseren Servicelines. Dabei übernehmen wir das operative Projektmanagement für Sie und agieren als zentrale Anlauf- und Koordinationsstelle für ihre Projekte.

-

International Desks

Ein internationales multidisziplinäres Team aus Österreich steht Ihnen bei Entwicklungsprojekten und Transaktionen sowohl aus Inbound- als auch aus Outbound-Perspektive gerne zur Seite. Genaue Kenntnisse der lokalen Märkte und Rahmenbedingungen sind auch für Unternehmen, die bereits global aktiv sind, entscheidend für den Geschäftserfolg.

-

Freie Berufe & Kreativbranche

Wir bieten allen Professionals, die der Gruppe „Freie Berufe“ angehören, sowie Kreativen praktische Lösungen, um Veränderungen effizient und erfolgreich zu bewältigen.

-

Fracht- & Logistikbranche

Mit unserem Verständnis für die Herausforderungen rund um Transport, Versand und Lagerung ist Grant Thornton Austria ein erfahrener Begleiter für die Fracht- und Logistikbranche.

Über den IFB

Der Investitionsfreibetrag kann als Betriebsausgabe bei der nach dem 31.12.2022 erfolgten Anschaffung oder Herstellung von Wirtschaftsgütern des abnutzbaren Anlagevermögens geltend gemacht werden. Der „IFB“ ist grundsätzlich als Wahlrecht gestaltet und kann von berechtigten Steuerpflichtigen in dem Wirtschaftsjahr der Anschaffung oder Herstellung eines Wirtschaftsgutes als Betriebsausgabe gem. § 4 Abs. 4 EStG zur Verminderung der steuerlichen Bemessungsgrundlage in Anspruch genommen werden. Außerdem bleibt die Absetzung für Abnutzung (AfA) von dem Investitionsfreibetrag unberührt, weswegen dieser zusätzlich zur gewöhnlichen AfA in voller Höhe gewinnmindernd abgesetzt werden kann.

Wer kann den „IFB“ beantragen?

Voraussetzung für die Beantragung des Investitionsfreibetrages, ist das Erzielen betrieblicher Einkünfte gem. § 2 Abs. 3 Z 1 EStG. So können sowohl juristische Personen (Gesellschaften) als auch natürliche Personen den Investitionsfreibetrag beanspruchen, wenn sie Einkünfte aus Land- und Forstwirtschaft, selbständiger Arbeit oder Gewerbebetrieb erzielen.

Voraussetzungen

Der „IFB“ findet dabei nur für Wirtschaftsgüter Anwendung, die eine betriebsgewöhnliche Nutzungsdauer von mindestens vier Jahren haben und zusätzlich inländischen Betrieben oder Betriebsstätten zuzurechnen sind (Voraussetzungen gem. §11 Abs. 2 EStG).

Die Voraussetzungen sind somit:

- die Abnutzbarkeit des Anlagevermögens

- Nutzungsdauer von mindestens vier Jahren

- Zurechenbarkeit zu inländischen Betrieben oder Betriebsstätten.

Zeitpunkt der Inanspruchnahme

Ausschlaggebend für den Zeitpunkt der Inanspruchnahme ist das Herstellungs- bzw. Anschaffungsjahr. Dafür maßgeblich ist im Falle einer Anschaffung jener Zeitpunkt, ab dem das wirtschaftlichen Eigentum am Wirtschaftsgut übergeht. Bei der Herstellung ist hingegen der Zeitpunkt der Fertigstellung relevant.

Höchstbetrag des IFB

Weiters kann der IFB nur für Wirtschaftsgüter mit Anschaffungs- oder Herstellungskosten in Höhe von maximal 1.000.000 € im Wirtschaftsjahr geltend gemacht werden. Handelt es sich beim Wirtschaftsjahr um ein Rumpfwirtschaftsjahr, ist für jeden Monat ein Zwölftel des Höchstbetrages anzusetzen.

Der Investitionsfreibetrag steht nicht zu

- wenn der Gewinn nach §17 EStG oder einer darauf gestützten Pauschalierungsverordnung ermittelt wird

- für geringwertige Wirtschaftsgüter, die sofort abgesetzt werden (§13 EStG)- Wirtschaftsgüter mit einer Sonderform der Absetzung für Abnutzung (z.B.: Gebäude, Kfz – ausgenommen Kfz mit 0 Gramm CO2 Ausstoß) - Wirtschaftsgüter, die zur Deckung des investitionsbedingten Gewinnfreibetrages herangezogen werden

- für unkörperliche Wirtschaftsgüter, außer sie dienen den Bereichen Digitalisierung, Ökologisierung oder Gesundheit/Life-Science. Ausgenommen bleiben jedoch stets unkörperliche Wirtschaftsgüter, die zur unentgeltlichen Überlassung bestimmt sind.

- für gebrauchte Wirtschaftsgüter

- für Anlagen, die der Förderung, dem Transport oder der Speicherung fossiler Energieträger dienen, sowie Anlagen, die fossile Energieträger direkt nutzen

Näheres zum IFB für unkörperliche Wirtschaftsgüter

Unkörperliche Wirtschaftsgüter umfassen einerseits immaterielle Wirtschaftsgüter als auch Finanzanlagen. Zu den Finanzanlagen zählen u.a. Beteiligungen, Wertpapiere sowie Kryptowährungen, die eine zeitlich unbegrenzte Nutzungsdauer haben und somit die Voraussetzung der Zugehörigkeit zum abnutzbaren Anlagevermögen nicht erfüllen. Daher kann für diese kein IFB in Anspruch genommen werden.

Andererseits umfassen unkörperliche Wirtschaftsgüter auch gewerbliche Schutzrechte (zB Patentrechte, Lizenzen, Markenrechte etc.), Nutzungsrechte, Optionsrechte und den Firmenwert. Diese werden in der Regel einer vertraglich oder gesetzlich begrenzten Nutzungsdauer unterliegen, weswegen diese somit grundsätzlich für den IFB in Frage kommen, wenn sie die Voraussetzungen des § 11 Abs. 1 EStG erfüllen und darüber hinaus in den Bereich der Digitalisierung, Ökologisierung bzw. Gesundheit/Life-Science fallen.

Dabei muss nicht der Unternehmensschwerpunkt einem dieser Bereiche zuordenbar sein, sondern es reicht, wenn das jeweilige Wirtschaftsgut unter einen dieser Bereiche fällt.

Wirkungsweise des „IFB“

Die Höhe des Investitionsfreibetrags ist abhängig davon, in welchen Bereich investiert wird. Fällt eine Anschaffung oder Herstellung in den Bereich der Ökologisierung, beträgt der Investitionsfreibetrag 15 Prozent der Anschaffungs- oder Herstellungskosten. Bei allen übrigen Wirtschaftsgütern beträgt dieser 10 Prozent.

Welche Wirtschaftsgüter in die Kategorie „Ökologisierung“ fallen, ist durch eine Verordnung näher zu definieren.

Entwurf der „Öko-IFB-VO“

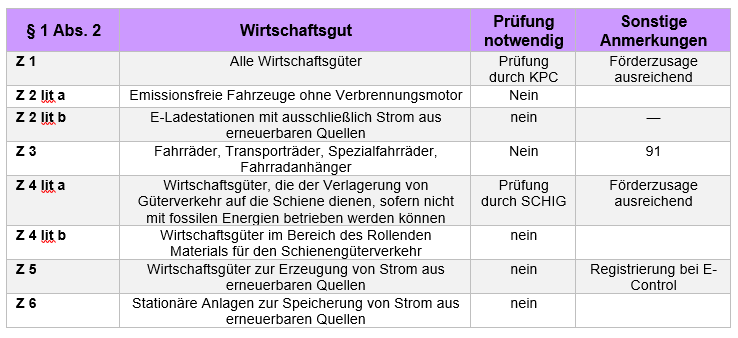

Der Entwurf jener Verordnung, die näher definiert, welche Wirtschaftsgüter dem Bereich der Ökologisierung zuzuordnen sind, liegt nun vor. Der folgenden Tabelle können jene Wirtschaftsgüter entnommen werden, für die der Investitionsfreibetrag in Höhe von 15 % der Anschaffungs- und Herstellungskosten geltend gemacht werden kann.

Was passiert, wenn ein Wirtschaftsgut vor der 4-Jahres-Frist ausscheidet?

Grundsätzlich besteht in diesem Fall eine Nachversteuerungspflicht. Ausgenommen davon sind bestimmte Konstellationen, wie die entgeltliche Überlassung des Wirtschaftsgutes in einem anderen Mitgliedsstaat der EU, einem Staat des europäischen Wirtschaftsraumes oder das Ausscheiden infolge höherer Gewalt oder behördlichen Eingriffs.

- Der Investitionsfreibetrag ist im Jahr des Ausscheidens oder des Verbringens ins Ausland insoweit gewinnerhöhend anzusetzen.

- Im Falle der Übertragung eines Betriebes ist der gewinnerhöhende Ansatz beim Rechtsnachfolger vorzunehmen.

- Der gewinnerhöhende Ansatz unterbleibt im Falle des Ausscheidens infolge höherer Gewalt (Brand, Bruch, Diebstahl, Unfall) oder behördlichen Eingriffs (z. B. Enteignung)

IFB VS. invGFB

Der Investitionsfreibetrag sieht grundsätzlich vor, dass die gleichzeitige Inanspruchnahme anderer investitionsbegünstigender bzw. forschungsfördernder Maßnahmen (zB Forschungsprämie) zulässig ist.

Eine Einschränkung existiert allerdings in Bezug auf den investitionsbedingten Gewinnfreibetrag (kurz: invGFB). Gemäß § 11 Abs. 3 Z 1 EStG ist die gleichzeitige Geltendmachung eines IFB für Wirtschaftsgüter, für die der invGFB in Anspruch genommen wird, ausgeschlossen. Für ein und dasselbe Wirtschaftsgut kann daher nur entweder der IFB oder der invGFB in Anspruch genommen werden.