-

Corporate Tax

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Restructuring, Mergers & Acquisition

Mit Kompetenz und Kreativität zur perfekten Struktur

-

International Tax

Immer dort, wo unsere Klient:innen uns brauchen

-

Transfer Pricing

Wir sind Ihre Expert:innen für eine optimale Verrechnungspreisstruktur

-

Indirect Tax & Customs

Wir kümmern uns um Ihre indirekten Steuern, damit Sie sich um Ihr Business kümmern können

-

Private Wealth

Wir sind Ihr kompetenter Partner im Bereich Private Wealth Tax Services

-

Real Estate Tax

Wir sind in jeder Lebensphase Ihrer Immobilie ein wertvoller Begleiter

-

Global Mobility Services

Lokale Verwurzelung und globale Vernetzung als Erfolgsrezept für erfolgreiches Entsendungsmanagement

-

Berater:innen für Berater:innen

Als Berater:innen für Berater:innen unterstützen wir in komplexen Situationen

-

Accounting & Tax Compliance Services

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Payroll & People Advisory Services

Individuelle Beratung, effiziente Steigerung interner Prozesse bei gleichzeitiger Minimierung von Compliance-Risiken.

-

Tax Controversy Services

Wir sorgen für eine optimale Verteidigung Ihrer Position und beraten mit prophylaktischen Maßnahmen zur proaktiven steuerlichen Streitprävention.

-

Tax Technology Services

In einer zunehmend digitalisierten Geschäftswelt durchläuft das Rechnungswesen einen tiefgreifenden Wandel. Papierbasierte Prozesse im Rechnungswesen werden auf lange Sicht der Vergangenheit angehören und es ist an der Zeit, sich als Unternehmen mit digitalen Lösungen auseinanderzusetzen. Um sich für die Zukunft bestmöglich vorzubereiten und um Effizienzsteigerungen und Prozessoptimierungen zu erzielen, ist die Einführung eines digitalen Rechnungswesens ein wesentlicher Schritt für Ihr Unternehmen.

-

Jahres- und Konzernabschlussprüfung

Wir unterstützen Sie als Wirtschaftsprüfungsgesellschaft dabei, das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken – egal ob es sich um gesetzliche oder freiwillige Abschlussprüfungen handelt.

-

Prüferische Durchsicht (Review)

Auch die prüferische Durchsicht (Review) kann für Ihr Unternehmen hilfreich sein, um die Zuverlässigkeit und das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken.

-

Globale Prüfungsmethodologie

Unsere Prüfungsmethodologie ist darauf ausgerichtet, standardisierte und konsistente Prüfungsleistungen sicherzustellen. Alle Mitgliedsfirmen von Grant Thornton wenden weltweit einheitlich HorizonTM an.

-

Rechnungslegungsbezogene Beratung

Da die Rechnungslegung nach UGB, US-GAAP oder IFRS in ständiger Bewegung ist, gilt es das eigene Rechnungswesen diesbezüglich im Blick zu behalten. Mehr denn ist es essentiell potentiellen Fehlern präventiv entgegenzuwirken.

-

Sonderprüfungen

Neben der klassischen Abschlussprüfung gibt es branchen- oder anlassbezogene gesetzliche Bestimmungen. Es steigt aber auch der Bedarf an unabhängiger und kompetenter Beratung durch Sachverständige.

-

Prüfungsnahe Beratungsleistungen

Bei prüfungsnahen Beratungsleistungen ist die Erfahrung und das Fachwissen der Abschlussprüferin oder des Abschlussprüfers von großer Bedeutung, da dies die Basis für einen guten Service bildet.

-

Financial Services

Profitieren Sie von unserer umfassenden Expertise in den Bereichen Banken, Investments und Kapitalmarkt – maßgeschneidert für eine Branche, die von dynamischen Marktveränderungen, komplexen regulatorischen Anforderungen und fortschreitender Technologieentwicklung geprägt ist.

-

Unternehmensbewertung

Bewertungen zählen zu unserer Kernkompetenz. Als Wirtschaftsprüfer und Steuerberater bündeln wir umfassendes Wissen mit unserer jahrelangen, praktischen Erfahrung.

-

Forensic Services

Wir sind als verlässlicher Partner an Ihrer Seiter, wenn es im Geschäftsrisiken geht und unterstützen Sie in Verdachtsfällen, bei Streitigkeiten oder entwickeln eine Präventionsstrategie für den Ernstfall.

-

Cyber Security

Der Ausfall von IT-Systemen, dadurch ausgelöste Betriebsunterbrechungen und der Verlust von kritischen Daten gehören zu den größten Geschäftsrisiken für Unternehmen. Aktuelle Fälle unterstreichen die Notwendigkeit einer strategischen Absicherung und Sensibilisierung für das Thema und erfordern eine holistische Herangehensweise sowie fachliche Expertise, die sämtliche legislative, regulatorische und technische Aspekte der Cybersicherheit berücksichtigt und Unternehmen gegen die täglich steigenden Vorfälle der Cyberkriminalität absichert

-

Sustainability Services

Nachhaltigkeit ist längst kein Trend mehr, sondern der einzige Weg, eine lebenswerte Zukunft zu gestalten. Unsere Expertinnen und Experten unterstützen Sie dabei Ihre Nachhaltigkeitsstrategie erfolgreich zu entwickeln und Ihr Nachhaltigkeits-Reporting regelkonform zu erstellen.

-

Transaktionsberatung

Die Gründe für den Kauf Kauf oder Verkauf von Unternehmen(santeilen) oder der Neustrukturierung einer Finanzierung können vielfältig sein. Wir unterstützen Sie während des gesamten Transaktionsprozesses.

-

Mergers & Acquisitions

Märkte und Wettbewerbsbedingungen unterliegen einem stetigen und zunehmend rasanten Wandel, wodurch sich bestehende Geschäftsmodelle ändern können. Wir optimieren Ihre Unternehmenstransaktionen.

-

Restrukturierung & Fortbestehensprognose

Unternehmen, die ihre Wettbewerbsfähigkeit erhalten oder wiederherstellen möchten, müssen sich an geänderte Marktgegebenheiten anpassen. Mit unserem umfangreichen Leistungsspektrum unterstützen wir Sie dabei.

-

IT Audit & Special Attestation

Wir führen unsere IT-Audits in Anlehnung an national und international anerkannte Richtlinien und Standards durch. Darüber hinaus prüfen und testieren wir ausgelagerte Dienstleistungen mit unserem Special Attestation Service.

-

Internal Audit

Die Hauptaufgabe ist den Unternehmenswert durch risikobasierte, objektive Beratung zu schützen und zu steigern. Internes Revision kann als Katalysator für positive Veränderungen wirken.

-

Sachverständigenleistungen & Litigation Support

Im Bereich des wirtschaftsorientierten Sachverständigenwesens bieten Ihnen unsere Expert:innen umfassende Leistungen mit einem breiten Kompetenzspektrum.

-

Blockchain und Crypto Assets

Blockchain und Smart Contracts gewinnen zunehmend an Bedeutung. Wir bieten Ihnen umfassende Audit- und Bestätigungsleistungen für Blockchain-Technologien sowie Blockchain-Geschäftsmodelle.

-

Export & Sanctions Compliance Services

Unser Team aus erfahrenen Expert:innen begleitet Sie durch die komplexe Welt der Sanktionen, Exportkontrollgesetze und -vorschriften der EU, der USA sowie anderer Gerichtsbarkeiten.

-

Internationale Projektkoordination

Unser International Engagement Management Team ist Ihre zentrale Anlaufstelle für internationale Projekte in allen unseren Servicelines. Dabei übernehmen wir das operative Projektmanagement für Sie und agieren als zentrale Anlauf- und Koordinationsstelle für ihre Projekte.

-

International Desks

Ein internationales multidisziplinäres Team aus Österreich steht Ihnen bei Entwicklungsprojekten und Transaktionen sowohl aus Inbound- als auch aus Outbound-Perspektive gerne zur Seite. Genaue Kenntnisse der lokalen Märkte und Rahmenbedingungen sind auch für Unternehmen, die bereits global aktiv sind, entscheidend für den Geschäftserfolg.

-

Freie Berufe & Kreativbranche

Wir bieten allen Professionals, die der Gruppe „Freie Berufe“ angehören, sowie Kreativen praktische Lösungen, um Veränderungen effizient und erfolgreich zu bewältigen.

-

Fracht- & Logistikbranche

Mit unserem Verständnis für die Herausforderungen rund um Transport, Versand und Lagerung ist Grant Thornton Austria ein erfahrener Begleiter für die Fracht- und Logistikbranche.

Wer ist vom MinBestG betroffen?

Das MinBestG gilt für Unternehmen, die mindestens 750 Millionen Euro Umsatz in zwei der letzten vier Jahre erzielt haben. Das Ziel des MinBestG ist es, sicherzustellen, dass alle betroffenen Geschäftseinheiten mindestens einer effektiven Besteuerung von 15 % unterliegen. Für jede Geschäftseinheit muss zuerst ausgerechnet werden, wie viel Steuern sie effektiv in einem Steuerhoheitsgebiet zahlt, in dem sie ihren Sitz hat. Dann wird dieser Steuersatz mit dem Mindeststeuersatz von 15 % verglichen. Wenn der Steuersatz unter 15 % liegt, muss die betroffene inländische Geschäftseinheit die Differenz als Ergänzungssteuer (Top-Up Tax) bezahlen. Das MinBestG gilt nicht für folgende Einheiten:

- staatliche Einheiten;

- internationale Organisationen;

- Non-Profit-Organisationen;

- Pensionsfonds;

- Investmentfonds und Immobilienfonds, die ganz oben in der Konzernstruktur stehen;

- Eine Einheit, die

- fast nur von einer oder mehreren der oben genannten Einheiten (außer Pensionsfonds) besessen wird und die

- nur für diese Einheiten Vermögen verwaltet oder investiert, oder

- nur Nebengeschäfte macht, die zu den Geschäften der anderen Einheiten passen; oder

- größtenteils von einer oder mehreren der oben genannten Einheiten (außer Pensionsfonds) besessen wird und die hauptsächlich steuerfreie Dividenden oder Beteiligungserträge hat.

- fast nur von einer oder mehreren der oben genannten Einheiten (außer Pensionsfonds) besessen wird und die

Erhebung der Ergänzungssteuer

Das Finanzamt für Großbetriebe ist für die Erhebung der Mindeststeuer zuständig, die sich als Selbstbemessungsabgabe konzipiert, das heißt jede Geschäftseinheit muss die Mindeststeuer selbst ausrechnen und abführen. Außerdem muss jede Geschäftseinheit eine Voranmeldung einreichen, die zeigt, wie viel Mindeststeuer sie zahlen muss. Die Frist dafür ist der 31. Dezember des zweiten Kalenderjahres nach dem Geschäftsjahresende. Alle Geschäftseinheiten müssen der Geschäftseinheit, die die Mindeststeuer zahlt, alle nötigen Informationen geben, damit sie die Mindeststeuer richtig berechnen und die Voranmeldung erstellen kann. Die Geschäftseinheit, die die Mindeststeuer zahlt, kann von den anderen Geschäftseinheiten einen Ausgleich verlangen, der steuerneutral ist. Das gilt sowohl für die Ergänzungssteuer als auch für die Körperschaftsteuer. Für die gesamte Mindeststeuer nach dem MinBestG haftet jede inländische Geschäftseinheit, wobei das MindBestG spezifische Kriterien für die Haftungsinanspruchnahme definiert.

Das MinBestG sieht drei verschiedene Erhebungsformen der Ergänzungssteuer vor: eine Primärergänzungssteuer (PES), eine Sekundärergänzungssteuer (SES) und eine nationale Ergänzungssteuer (NES).

- Die PES (Qualified Domestic Minimum Top-Up Tax, kurz QDMTT) ist die erste Art, wie die Ergänzungssteuer zum Zug kommen kann. Sie gilt für inländische Muttergesellschaften, die an ausländischen Geschäftseinheiten beteiligt sind, die effektiv weniger als 15 % Steuern zahlen und somit niedrigbesteuert sind. Die PES wird in dem Steuerhoheitsgebiet fällig, wo die Muttergesellschaft ihren Sitz hat.

- Die NES (Income Inclusion Rule) ermöglicht es dem Steuerhoheitsgebiet, in dem eine Geschäftseinheit ansässig ist, eine Ergänzungssteuer zu erheben, wenn diese mit einem effektiven Steuersatz von weniger als 15 % besteuert wird. Die NES betrifft daher österreichische Geschäftseinheiten einer Unternehmensgruppe, die einen Effektivsteuersatz von unter 15 % haben. Dies gilt unabhängig von weiteren Beteiligungsverhältnissen in der Unternehmensgruppe. Anzumerken ist hierbei, dass der Effektivsteuersatz sich in bestimmten Fällen verringern kann, wenn der für die Körperschaftsteuer ermittelte Gewinn geringer ist als der Mindeststeuer-Gewinn. Das kann vor allem bei der steuerfreien Forschungsprämie, bei der Nutzung von Auslandsverlusten im Rahmen der Gruppenbesteuerung, bei der steuerlichen Behandlung von Dividenden aus Portfoliobeteiligungen sowie bei Gewinnen und Verlusten aus nationalen Beteiligungen und optierten internationalen Schachtelbeteiligungen der Fall sein.

- Die SES (Undertaxed Profit Rule) ist grundsätzlich eine Sicherheitsmaßnahme. Sie stellt sicher, dass eine Mindeststeuer erhoben wird, wenn in einem anderen Steuerhoheitsgebiet weder die PES- noch die NES-Regelung angewendet wird und die dort ansässige Geschäftseinheit, die zu einer österreichischen Gruppe gehört, niedrig besteuert ist. Diese Regelung soll (mit Ausnahmen) erst für Wirtschaftsjahre gelten, die ab dem 31.12.2024 beginnen. Zudem gibt es eine auf fünf Jahre begrenzte Befreiung von der SES für multinationale Unternehmensgruppe, die erst am Anfang ihrer internationalen Tätigkeit stehen.

Ermittlung des Effektivsteuersatzes und der Ergänzungssteuer

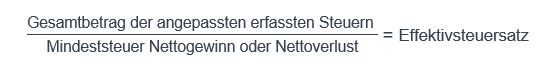

Für jede Unternehmensgruppe muss der effektive Steuersatz für jedes Steuerhoheitsgebiet extra berechnet werden. Dazu muss sie den Mindeststeuer-Nettogewinn oder-verlust und den Betrag der angepassten erfassten Steuern pro Geschäftseinheit bestimmen. Für jede Jurisdiktion muss sie dann die Mindeststeuer-Nettogewinne oder-verluste und die Beträge der angepassten erfassten Steuern aller Geschäftseinheiten der multinationalen Gruppe in dem Staat zusammenzählen und in folgende Formel einfügen:

Wenn der Effektivsteuersatz unter 15 % liegt, ergibt sich aus der Differenz der Ergänzungssteuersatz:

15 % - Effektivsteuersatz = Ergänzungssteuersatz

Der Ergänzungssteuersatz ist dann mit dem so genannten Übergewinn im Steuerhoheitsgebiet zu multiplizieren, wodurch sich der Ergänzungssteuerbetrag, der in dem jeweiligen Staat zu entrichten ist, ergibt. Der Übergewinn ergibt sich aus dem Mindeststeuer-Nettogewinn einer Jurisdiktion abzüglich eines Substanzfreibetrages (der Substanzfreibetrag ist ein Prozentsatz der Lohnkosten und der materiellen Vermögenswerte der Unternehmensgruppe, der ab 2023 jährlich sinkt).

Um den Ergänzungssteuerbetrag einer Jurisdiktion zu ermitteln, sind die folgenden Schritte durchzuführen:

- Den Ergänzungssteuersatz mit dem Übergewinn multiplizieren

- Den zusätzlichen Ergänzungssteuerbetrag hinzufügen

- Die NES-Beträge eines anderen Steuerhoheitsgebietes abziehen

- Die nicht fristgerecht entrichteten NES-Beträge eines anderen Steuerhoheitsgebietes hinzufügen

Die NES-Beträge, die die Unternehmensgruppe in einem anderen Staat bezahlt hat, verringern die Steuerschuld in Österreich, das ist eine Art Anrechnungssystem (NES bzw. QDMTT-Safe Harbour). Das bedeutet, dass die Unternehmensgruppe nicht doppelt besteuert wird, wenn sie in einem anderen Staat eine Ergänzungssteuer zahlen muss.

Abgabe eines Mindeststeuerberichts

Das MinBestG fordert jede Geschäftseinheit im Inland auf, einen Mindeststeuerbericht (“GloBE Information Return”) zu erstellen. Dieser Bericht soll einen Überblick über die Unternehmensgruppe geben, die Geschäftseinheiten benennen, den Effektivsteuersatz ermitteln, den Ergänzungssteuerbetrag berechnen und die Wahlrechte aufzeigen. Eine Geschäftseinheit im Inland oder eine oberste Muttergesellschaft im Ausland kann den Mindeststeuerbericht für die ganze Unternehmensgruppe übernehmen, wenn mit dem Sitzstaat ein Abkommen zum grenzüberschreitenden automatischen Informationsaustausch besteht. Der Mindeststeuerbericht muss spätestens 15 Monate nach dem Geschäftsjahresende (oder 18 Monate bei Übergangsjahren) abgegeben werden. Das bedeutet, dass der erste Mindeststeuerbericht für das Geschäftsjahr 2024 bis Ende Juni 2026 beim Finanzamt für Großbetriebe eingereicht werden muss.

Wer den Mindeststeuerbericht nicht fristgerecht, vollständig und korrekt an die Finanzbehörde übermittelt, muss mit hohen Strafen rechnen. Diese belaufen sich auf 100.000 EUR bei vorsätzlichem oder 50.000 EUR bei grob fahrlässigem Verhalten. Die berichtspflichtige Geschäftseinheit kann sich jedoch von der Strafe entlasten, wenn sie nachweist, dass sie angemessene Maßnahmen zur Erfüllung der Berichtspflichten ergriffen hat. Dazu zählen zum Beispiel die Implementierung von Compliance-Systemen im Konzern.

Safe-Harbour-Bestimmungen

Um die Umsetzung der Mindeststeuer zu vereinfachen, enthält das MinBestG verschiedene Safe-Harbour-Regelungen, die unter bestimmten Bedingungen eine Befreiung oder eine Vereinfachung der Berechnung der Ergänzungssteuer ermöglichen.

Die Safe-Harbour-Regelungen müssen von der Unternehmensgruppe beantragt werden und gelten nur für einzelne Steuerhoheitsgebiete, nicht für die gesamte Gruppe. Die Unternehmensgruppe muss trotzdem einen Mindeststeuerbericht einreichen, in dem die relevanten Daten für die Mindeststeuerberechnung dargestellt werden.

Es gibt zwei Arten von Safe-Harbour-Regelungen: permanente und temporäre. Die permanenten Safe-Harbour-Regelungen sind der NES-Safe-Harbour und die vereinfachte Berechnung für unwesentliche Geschäftseinheiten. Der NES-Safe-Harbour bedeutet, dass die in Österreich zu zahlende nationale Ergänzungssteuer (NES) auf null gesetzt wird, wenn in einem anderen Staat bereits eine anerkannte Ergänzungssteuer gezahlt wurde. Die vereinfachte Berechnung für unwesentliche Geschäftseinheiten erlaubt es, den Mindeststeuer-Nettogewinn anhand eines pauschalen Prozentsatzes des Umsatzes zu ermitteln, statt die allgemeinen Regeln anzuwenden.

Die temporären Safe-Harbour-Regelungen sind der CbCR-Safe-Harbour und der SES-Safe-Harbour. Sie gelten nur für einen begrenzten Zeitraum, um den Übergang zur Mindeststeuer zu erleichtern. Der CbCR-Safe-Harbour erlaubt es, den Effektivsteuersatz anhand eines länderbezogenen Berichts (Country by Country Reporting) zu ermitteln, statt die allgemeinen Regeln anzuwenden. Dieser gilt nur für Geschäftsjahre, die vor dem 1.1.2027 beginnen und vor dem 1.7.2028 enden. Der SES-Safe-Harbour bedeutet, dass die Ergänzungssteuer für einen Staat auf null gesetzt wird, wenn der nominelle Körperschaftsteuersatz mindestens 20 % beträgt. Dieser gilt nur für Geschäftsjahre, die am oder vor dem 31.12.2025 beginnen, aber vor dem 31.12.2026 enden.

Um einen Safe-Harbour in Anspruch zu nehmen, muss die Unternehmensgruppe einen der folgenden drei Tests bestehen:

- De-minimis-Test: Der Mindeststeuer-Umsatz und der Mindeststeuer-Nettogewinn sind jeweils kleiner als 10 Mio. Euro bzw. 1 Mio. Euro.

- Effektivsteuersatz-Test: Der Effektivsteuersatz ist größer oder gleich dem Mindeststeuersatz (bzw. dem höheren Referenzsteuersatz beim CbCR-Safe-Harbour).

- Routinegewinn-Test: Der Mindeststeuer-Nettogewinn ist kleiner oder gleich dem Substanzfreibetrag, der sich aus dem Eigenkapital und den Löhnen und Gehältern der Geschäftseinheit ergibt.

Fazit

Die Einführung des MinBestG als Umsetzung von Pillar II bringt für bedeutende (multi-)nationale Unternehmen umfassende Veränderungen und zusätzliche Pflichten im Bereich der Compliance mit sich. Es ist ratsam, dass betroffene Unternehmensgruppen sich zeitnah mit der Implementierung der Mindestbesteuerung auseinandersetzen und insbesondere die Anwendbarkeit von Safe-Harbour-Bestimmungen genauer überprüfen.

Sie haben ergänzende Fragen?

Unsere Expert:innen im Tax Services-Bereich stehen gerne für Sie zur Verfügung.