Die Nachzahlung einer USt-Restschuld aufgrund einer Umsatzsteuerjahreserklärung sollte zur Vermeidung von finanzstrafrechtlichen Problemen tunlichst umgehend entrichtet werden, jedenfalls aber binnen Monatsfrist ab Einreichung der Jahreserklärung (= konkludente Selbstanzeige).

-

Corporate Tax

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Restructuring, Mergers & Acquisition

Mit Kompetenz und Kreativität zur perfekten Struktur

-

International Tax

Immer dort, wo unsere Klient:innen uns brauchen

-

Transfer Pricing

Wir sind Ihre Expert:innen für eine optimale Verrechnungspreisstruktur

-

Indirect Tax & Customs

Wir kümmern uns um Ihre indirekten Steuern, damit Sie sich um Ihr Business kümmern können

-

Private Wealth

Wir sind Ihr kompetenter Partner im Bereich Private Wealth Tax Services

-

Real Estate Tax

Wir sind in jeder Lebensphase Ihrer Immobilie ein wertvoller Begleiter

-

Global Mobility Services

Lokale Verwurzelung und globale Vernetzung als Erfolgsrezept für erfolgreiches Entsendungsmanagement

-

Berater:innen für Berater:innen

Als Berater:innen für Berater:innen unterstützen wir in komplexen Situationen

-

Accounting & Tax Compliance Services

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Payroll & People Advisory Services

Individuelle Beratung, effiziente Steigerung interner Prozesse bei gleichzeitiger Minimierung von Compliance-Risiken.

-

Tax Controversy Services

Wir sorgen für eine optimale Verteidigung Ihrer Position und beraten mit prophylaktischen Maßnahmen zur proaktiven steuerlichen Streitprävention.

-

Tax Technology Services

In einer zunehmend digitalisierten Geschäftswelt durchläuft das Rechnungswesen einen tiefgreifenden Wandel. Papierbasierte Prozesse im Rechnungswesen werden auf lange Sicht der Vergangenheit angehören und es ist an der Zeit, sich als Unternehmen mit digitalen Lösungen auseinanderzusetzen. Um sich für die Zukunft bestmöglich vorzubereiten und um Effizienzsteigerungen und Prozessoptimierungen zu erzielen, ist die Einführung eines digitalen Rechnungswesens ein wesentlicher Schritt für Ihr Unternehmen.

-

Jahres- und Konzernabschlussprüfung

Wir unterstützen Sie als Wirtschaftsprüfungsgesellschaft dabei, das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken – egal ob es sich um gesetzliche oder freiwillige Abschlussprüfungen handelt.

-

Prüferische Durchsicht (Review)

Auch die prüferische Durchsicht (Review) kann für Ihr Unternehmen hilfreich sein, um die Zuverlässigkeit und das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken.

-

Globale Prüfungsmethodologie

Unsere Prüfungsmethodologie ist darauf ausgerichtet, standardisierte und konsistente Prüfungsleistungen sicherzustellen. Alle Mitgliedsfirmen von Grant Thornton wenden weltweit einheitlich HorizonTM an.

-

Rechnungslegungsbezogene Beratung

Da die Rechnungslegung nach UGB, US-GAAP oder IFRS in ständiger Bewegung ist, gilt es das eigene Rechnungswesen diesbezüglich im Blick zu behalten. Mehr denn ist es essentiell potentiellen Fehlern präventiv entgegenzuwirken.

-

Sonderprüfungen

Neben der klassischen Abschlussprüfung gibt es branchen- oder anlassbezogene gesetzliche Bestimmungen. Es steigt aber auch der Bedarf an unabhängiger und kompetenter Beratung durch Sachverständige.

-

Prüfungsnahe Beratungsleistungen

Bei prüfungsnahen Beratungsleistungen ist die Erfahrung und das Fachwissen der Abschlussprüferin oder des Abschlussprüfers von großer Bedeutung, da dies die Basis für einen guten Service bildet.

-

Financial Services

Profitieren Sie von unserer umfassenden Expertise in den Bereichen Banken, Investments und Kapitalmarkt – maßgeschneidert für eine Branche, die von dynamischen Marktveränderungen, komplexen regulatorischen Anforderungen und fortschreitender Technologieentwicklung geprägt ist.

-

Unternehmensbewertung

Bewertungen zählen zu unserer Kernkompetenz. Als Wirtschaftsprüfer und Steuerberater bündeln wir umfassendes Wissen mit unserer jahrelangen, praktischen Erfahrung.

-

Forensic Services

Wir sind als verlässlicher Partner an Ihrer Seiter, wenn es im Geschäftsrisiken geht und unterstützen Sie in Verdachtsfällen, bei Streitigkeiten oder entwickeln eine Präventionsstrategie für den Ernstfall.

-

Cyber Security

Der Ausfall von IT-Systemen, dadurch ausgelöste Betriebsunterbrechungen und der Verlust von kritischen Daten gehören zu den größten Geschäftsrisiken für Unternehmen. Aktuelle Fälle unterstreichen die Notwendigkeit einer strategischen Absicherung und Sensibilisierung für das Thema und erfordern eine holistische Herangehensweise sowie fachliche Expertise, die sämtliche legislative, regulatorische und technische Aspekte der Cybersicherheit berücksichtigt und Unternehmen gegen die täglich steigenden Vorfälle der Cyberkriminalität absichert

-

Sustainability Services

Nachhaltigkeit ist längst kein Trend mehr, sondern der einzige Weg, eine lebenswerte Zukunft zu gestalten. Unsere Expertinnen und Experten unterstützen Sie dabei Ihre Nachhaltigkeitsstrategie erfolgreich zu entwickeln und Ihr Nachhaltigkeits-Reporting regelkonform zu erstellen.

-

Transaktionsberatung

Die Gründe für den Kauf Kauf oder Verkauf von Unternehmen(santeilen) oder der Neustrukturierung einer Finanzierung können vielfältig sein. Wir unterstützen Sie während des gesamten Transaktionsprozesses.

-

Mergers & Acquisitions

Märkte und Wettbewerbsbedingungen unterliegen einem stetigen und zunehmend rasanten Wandel, wodurch sich bestehende Geschäftsmodelle ändern können. Wir optimieren Ihre Unternehmenstransaktionen.

-

Restrukturierung & Fortbestehensprognose

Unternehmen, die ihre Wettbewerbsfähigkeit erhalten oder wiederherstellen möchten, müssen sich an geänderte Marktgegebenheiten anpassen. Mit unserem umfangreichen Leistungsspektrum unterstützen wir Sie dabei.

-

IT Audit & Special Attestation

Wir führen unsere IT-Audits in Anlehnung an national und international anerkannte Richtlinien und Standards durch. Darüber hinaus prüfen und testieren wir ausgelagerte Dienstleistungen mit unserem Special Attestation Service.

-

Internal Audit

Die Hauptaufgabe ist den Unternehmenswert durch risikobasierte, objektive Beratung zu schützen und zu steigern. Internes Revision kann als Katalysator für positive Veränderungen wirken.

-

Sachverständigenleistungen & Litigation Support

Im Bereich des wirtschaftsorientierten Sachverständigenwesens bieten Ihnen unsere Expert:innen umfassende Leistungen mit einem breiten Kompetenzspektrum.

-

Blockchain und Crypto Assets

Blockchain und Smart Contracts gewinnen zunehmend an Bedeutung. Wir bieten Ihnen umfassende Audit- und Bestätigungsleistungen für Blockchain-Technologien sowie Blockchain-Geschäftsmodelle.

-

Export & Sanctions Compliance Services

Unser Team aus erfahrenen Expert:innen begleitet Sie durch die komplexe Welt der Sanktionen, Exportkontrollgesetze und -vorschriften der EU, der USA sowie anderer Gerichtsbarkeiten.

-

Internationale Projektkoordination

Unser International Engagement Management Team ist Ihre zentrale Anlaufstelle für internationale Projekte in allen unseren Servicelines. Dabei übernehmen wir das operative Projektmanagement für Sie und agieren als zentrale Anlauf- und Koordinationsstelle für ihre Projekte.

-

International Desks

Ein internationales multidisziplinäres Team aus Österreich steht Ihnen bei Entwicklungsprojekten und Transaktionen sowohl aus Inbound- als auch aus Outbound-Perspektive gerne zur Seite. Genaue Kenntnisse der lokalen Märkte und Rahmenbedingungen sind auch für Unternehmen, die bereits global aktiv sind, entscheidend für den Geschäftserfolg.

-

Freie Berufe & Kreativbranche

Wir bieten allen Professionals, die der Gruppe „Freie Berufe“ angehören, sowie Kreativen praktische Lösungen, um Veränderungen effizient und erfolgreich zu bewältigen.

-

Fracht- & Logistikbranche

Mit unserem Verständnis für die Herausforderungen rund um Transport, Versand und Lagerung ist Grant Thornton Austria ein erfahrener Begleiter für die Fracht- und Logistikbranche.

- Rückwirkende Umgründungsvorgänge: Um in den Genuss des Umgründungssteuerrechts zu kommen, sind rückwirkende Umgründungen zum Stichtag 31.12.2022 bis spätestens 30.09.2023 beim Firmenbuch bzw. beim zuständigen Finanzamt anzumelden.

- Letzte Möglichkeit der (elektronischen) Antragstellung auf Vorsteuererstattung von in anderen EU-Ländern angefallenen Vorsteuern: Der Erstattungszeitraum umfasst mindestens drei Monate und maximal ein Kalenderjahr. Zu beachten sind die Mindesterstattungsbeträge (EUR 50 im Kalenderjahr, EUR 400 im Quartal). Bitte informieren Sie sich vorher über die im jeweiligen Land geltenden Bestimmungen für einen Vorsteuerabzug. So sind beispielsweise in vielen EU-Mitgliedsstaaten Verpflegungskosten, Bewirtungsaufwand, Hotelkosten und PKW-Aufwendungen vom Vorsteuerabzug ausgeschlossen und daher auch nicht erstattungsfähig.

- Vermeidung von Anspruchszinsen für Steuernachzahlungen 2022: Ab 1. Oktober kommt es für Nachzahlungen aus der Einkommen- und Körperschaftsteuer des vorigen Kalenderjahres zur Verrechnung von Anspruchszinsen von 5,38% pa (Stand August 2023). Um diese zu vermeiden empfiehlt es sich, bis zum 30.9.2023 eine freiwillige Anzahlung in Höhe der zu erwartenden Steuernachzahlung zu leisten. Anspruchszinsen unter EUR 50 werden nicht vorgeschrieben (Freigrenze). Bei Guthaben aus der Veranlagung 2022 (auch aus der Umsatzsteuerveranlagung) werden Anspruchszinsen gutgeschrieben.

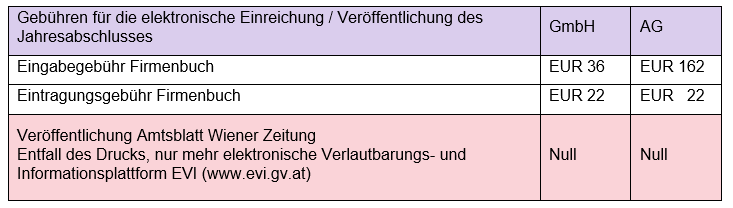

- Firmenbuch - Offenlegung des Jahresabschlusses 31.12.2022: Die Jahresabschlüsse von Kapitalgesellschaften, verdeckten Kapitalgesellschaften, Zweigniederlassungen ausländischer Kapitalgesellschaften und bestimmter Genossenschaften mit dem Bilanzstichtag 31.12.2022 sind elektronisch beim Firmenbuch einzureichen und offenzulegen.

Wer es dennoch nicht schafft, fristgerecht einzureichen, dem droht eine automatische Zwangsstrafe von mindestens EUR 700 pro Geschäftsführer (Vorstand) und Gesellschaft (kleine Kapitalgesellschaften) sowie alle zwei Monate weitere automatische Zwangsstrafen bis der Jahresabschluss beim Firmenbuch hinterlegt ist. Bei mittelgroßen Kapitalgesellschaften erhöht sich die Zwangsstrafe im ordentlichen Verfahren auf das Dreifache, also mindestens EUR 2.100 pro Organ und Gesellschaft; bei großen Kapitalgesellschaften auf das Sechsfache, also mindestens EUR 4.200 pro Organ und Gesellschaft. Bei Kleinstkapitalgesellschaften halbiert sich der Strafrahmen und beträgt EUR 350.

für die Fristeinhaltung ist das Einlangen bei Gericht relevant. Da es erfahrungsgemäß bei der elektronischen Einreichung durchaus zu Verzögerungen wegen Überlastung der Server kommen kann, empfiehlt es sich, einen Zeitpuffer einzuplanen.

- Herabsetzung der Einkommen- und Körperschaftssteuervorauszahlungen 2023 beantragen: Bis zum 30.09.2023 ist es möglich, die Einkommen- sowie Körperschaftsteuervorauszahlungen für das laufende Jahr sowohl herabsetzen zu lassen als auch entsprechend vorliegender Berechnungen oder Schätzungen zu erhöhen. Im Jahr 2023 wird diese Frist für von Naturkatastrophen (Hochwasser, Erdrutschungen) direkt Betroffene auf den 31.10.2023 ausgedehnt.

Bitte beachten Sie, dass dieser Beitrag keine individuelle Rechtsberatung ersetzt und Sachverhalte ggfs. verkürzt oder auf Grundlage derzeitiger Einschätzungen dargestellt werden. Grant Thornton übernimmt keine Haftung für die Vollständigkeit oder Richtigkeit der dargestellten Informationen.