-

Corporate Tax

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Restructuring, Mergers & Acquisition

Mit Kompetenz und Kreativität zur perfekten Struktur

-

International Tax

Immer dort, wo unsere Klient:innen uns brauchen

-

Transfer Pricing

Wir sind Ihre Expert:innen für eine optimale Verrechnungspreisstruktur

-

Indirect Tax & Customs

Wir kümmern uns um Ihre indirekten Steuern, damit Sie sich um Ihr Business kümmern können

-

Private Wealth

Wir sind Ihr kompetenter Partner im Bereich Private Wealth Tax Services

-

Real Estate Tax

Wir sind in jeder Lebensphase Ihrer Immobilie ein wertvoller Begleiter

-

Global Mobility Services

Lokale Verwurzelung und globale Vernetzung als Erfolgsrezept für erfolgreiches Entsendungsmanagement

-

Berater:innen für Berater:innen

Als Berater:innen für Berater:innen unterstützen wir in komplexen Situationen

-

Accounting & Tax Compliance Services

Wir sind Ihre Problemlöser:innen für unternehmenssteuerliche Fragen

-

Payroll & People Advisory Services

Individuelle Beratung, effiziente Steigerung interner Prozesse bei gleichzeitiger Minimierung von Compliance-Risiken.

-

Tax Controversy Services

Wir sorgen für eine optimale Verteidigung Ihrer Position und beraten mit prophylaktischen Maßnahmen zur proaktiven steuerlichen Streitprävention.

-

Tax Technology Services

In einer zunehmend digitalisierten Geschäftswelt durchläuft das Rechnungswesen einen tiefgreifenden Wandel. Papierbasierte Prozesse im Rechnungswesen werden auf lange Sicht der Vergangenheit angehören und es ist an der Zeit, sich als Unternehmen mit digitalen Lösungen auseinanderzusetzen. Um sich für die Zukunft bestmöglich vorzubereiten und um Effizienzsteigerungen und Prozessoptimierungen zu erzielen, ist die Einführung eines digitalen Rechnungswesens ein wesentlicher Schritt für Ihr Unternehmen.

-

Jahres- und Konzernabschlussprüfung

Wir unterstützen Sie als Wirtschaftsprüfungsgesellschaft dabei, das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken – egal ob es sich um gesetzliche oder freiwillige Abschlussprüfungen handelt.

-

Prüferische Durchsicht (Review)

Auch die prüferische Durchsicht (Review) kann für Ihr Unternehmen hilfreich sein, um die Zuverlässigkeit und das Vertrauen der Öffentlichkeit in Ihre Finanzberichterstattung zu stärken.

-

Globale Prüfungsmethodologie

Unsere Prüfungsmethodologie ist darauf ausgerichtet, standardisierte und konsistente Prüfungsleistungen sicherzustellen. Alle Mitgliedsfirmen von Grant Thornton wenden weltweit einheitlich HorizonTM an.

-

Rechnungslegungsbezogene Beratung

Da die Rechnungslegung nach UGB, US-GAAP oder IFRS in ständiger Bewegung ist, gilt es das eigene Rechnungswesen diesbezüglich im Blick zu behalten. Mehr denn ist es essentiell potentiellen Fehlern präventiv entgegenzuwirken.

-

Sonderprüfungen

Neben der klassischen Abschlussprüfung gibt es branchen- oder anlassbezogene gesetzliche Bestimmungen. Es steigt aber auch der Bedarf an unabhängiger und kompetenter Beratung durch Sachverständige.

-

Prüfungsnahe Beratungsleistungen

Bei prüfungsnahen Beratungsleistungen ist die Erfahrung und das Fachwissen der Abschlussprüferin oder des Abschlussprüfers von großer Bedeutung, da dies die Basis für einen guten Service bildet.

-

Financial Services

Profitieren Sie von unserer umfassenden Expertise in den Bereichen Banken, Investments und Kapitalmarkt – maßgeschneidert für eine Branche, die von dynamischen Marktveränderungen, komplexen regulatorischen Anforderungen und fortschreitender Technologieentwicklung geprägt ist.

-

Unternehmensbewertung

Bewertungen zählen zu unserer Kernkompetenz. Als Wirtschaftsprüfer und Steuerberater bündeln wir umfassendes Wissen mit unserer jahrelangen, praktischen Erfahrung.

-

Forensic Services

Wir sind als verlässlicher Partner an Ihrer Seiter, wenn es im Geschäftsrisiken geht und unterstützen Sie in Verdachtsfällen, bei Streitigkeiten oder entwickeln eine Präventionsstrategie für den Ernstfall.

-

Cyber Security

Der Ausfall von IT-Systemen, dadurch ausgelöste Betriebsunterbrechungen und der Verlust von kritischen Daten gehören zu den größten Geschäftsrisiken für Unternehmen. Aktuelle Fälle unterstreichen die Notwendigkeit einer strategischen Absicherung und Sensibilisierung für das Thema und erfordern eine holistische Herangehensweise sowie fachliche Expertise, die sämtliche legislative, regulatorische und technische Aspekte der Cybersicherheit berücksichtigt und Unternehmen gegen die täglich steigenden Vorfälle der Cyberkriminalität absichert

-

Sustainability Services

Nachhaltigkeit ist längst kein Trend mehr, sondern der einzige Weg, eine lebenswerte Zukunft zu gestalten. Unsere Expertinnen und Experten unterstützen Sie dabei Ihre Nachhaltigkeitsstrategie erfolgreich zu entwickeln und Ihr Nachhaltigkeits-Reporting regelkonform zu erstellen.

-

Transaktionsberatung

Die Gründe für den Kauf Kauf oder Verkauf von Unternehmen(santeilen) oder der Neustrukturierung einer Finanzierung können vielfältig sein. Wir unterstützen Sie während des gesamten Transaktionsprozesses.

-

Mergers & Acquisitions

Märkte und Wettbewerbsbedingungen unterliegen einem stetigen und zunehmend rasanten Wandel, wodurch sich bestehende Geschäftsmodelle ändern können. Wir optimieren Ihre Unternehmenstransaktionen.

-

Restrukturierung & Fortbestehensprognose

Unternehmen, die ihre Wettbewerbsfähigkeit erhalten oder wiederherstellen möchten, müssen sich an geänderte Marktgegebenheiten anpassen. Mit unserem umfangreichen Leistungsspektrum unterstützen wir Sie dabei.

-

IT Audit & Special Attestation

Wir führen unsere IT-Audits in Anlehnung an national und international anerkannte Richtlinien und Standards durch. Darüber hinaus prüfen und testieren wir ausgelagerte Dienstleistungen mit unserem Special Attestation Service.

-

Internal Audit

Die Hauptaufgabe ist den Unternehmenswert durch risikobasierte, objektive Beratung zu schützen und zu steigern. Internes Revision kann als Katalysator für positive Veränderungen wirken.

-

Sachverständigenleistungen & Litigation Support

Im Bereich des wirtschaftsorientierten Sachverständigenwesens bieten Ihnen unsere Expert:innen umfassende Leistungen mit einem breiten Kompetenzspektrum.

-

Blockchain und Crypto Assets

Blockchain und Smart Contracts gewinnen zunehmend an Bedeutung. Wir bieten Ihnen umfassende Audit- und Bestätigungsleistungen für Blockchain-Technologien sowie Blockchain-Geschäftsmodelle.

-

Export & Sanctions Compliance Services

Unser Team aus erfahrenen Expert:innen begleitet Sie durch die komplexe Welt der Sanktionen, Exportkontrollgesetze und -vorschriften der EU, der USA sowie anderer Gerichtsbarkeiten.

-

Internationale Projektkoordination

Unser International Engagement Management Team ist Ihre zentrale Anlaufstelle für internationale Projekte in allen unseren Servicelines. Dabei übernehmen wir das operative Projektmanagement für Sie und agieren als zentrale Anlauf- und Koordinationsstelle für ihre Projekte.

-

International Desks

Ein internationales multidisziplinäres Team aus Österreich steht Ihnen bei Entwicklungsprojekten und Transaktionen sowohl aus Inbound- als auch aus Outbound-Perspektive gerne zur Seite. Genaue Kenntnisse der lokalen Märkte und Rahmenbedingungen sind auch für Unternehmen, die bereits global aktiv sind, entscheidend für den Geschäftserfolg.

-

Freie Berufe & Kreativbranche

Wir bieten allen Professionals, die der Gruppe „Freie Berufe“ angehören, sowie Kreativen praktische Lösungen, um Veränderungen effizient und erfolgreich zu bewältigen.

-

Fracht- & Logistikbranche

Mit unserem Verständnis für die Herausforderungen rund um Transport, Versand und Lagerung ist Grant Thornton Austria ein erfahrener Begleiter für die Fracht- und Logistikbranche.

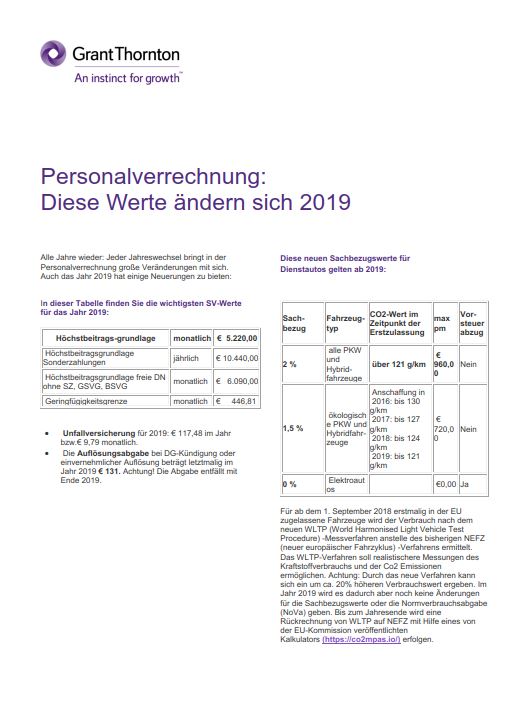

Alle Jahre wieder: Jeder Jahreswechsel bringt in der Personalverrechnung große Veränderungen mit sich. Auch das Jahr 2019 hat einige Neuerungen zu bieten:

In dieser Tabelle finden Sie die wichtigsten SV-Werte für das Jahr 2019:

|

Höchstbeitragsgrundlage |

monatlich |

€ 5.220,00 |

|

Höchstbeitragsgrundlage Sonderzahlungen |

jährlich |

€ 10.440,00 |

|

Höchstbeitragsgrundlage freie DN ohne SZ, GSVG, BSVG |

monatlich |

€ 6.090,00 |

|

Geringfügigkeitsgrenze |

monatlich |

€ 446,81 |

- Unfallversicherung für 2019: € 117,48 im Jahr bzw.€ 9,79 monatlich.

- Die Auflösungsabgabe bei DG-Kündigung oder einvernehmlicher Auflösung beträgt letztmalig im Jahr 2019 € 131. Achtung! Die Abgabe entfällt mit Ende 2019.

Diese neuen Sachbezugswerte für Dienstautos gelten ab 2019:

|

Sachbezug |

Fahrzeugtyp |

CO2-Wert im Zeitpunkt der Erstzulassung |

max pm |

Vorsteuerabzug |

|

2 % |

alle PKW und Hybrid-fahrzeuge |

über 121 g/km |

€ 960,00 |

Nein |

|

1,5 % |

ökologische PKW und Hybridfahrzeuge |

Anschaffung in |

€ 720,00 |

Nein |

|

0 % |

Elektroautos |

|

€ 0,00 |

Ja |

Für ab dem 1. September 2018 erstmalig in der EU zugelassene Fahrzeuge wird der Verbrauch nach dem neuen WLTP (World Harmonised Light Vehicle Test Procedure) -Messverfahren anstelle des bisherigen NEFZ (neuer europäischer Fahrzyklus) -Verfahrens ermittelt. Das WLTP-Verfahren soll realistischere Messungen des Kraftstoffverbrauchs und der Co2 Emissionen ermöglichen. Achtung: Durch das neue Verfahren kann sich ein um ca. 20% höheren Verbrauchswert ergeben. Im Jahr 2019 wird es dadurch aber noch keine Änderungen für die Sachbezugswerte oder die Normverbrauchsabgabe (NoVa) geben. Bis zum Jahresende wird eine Rückrechnung von WLTP auf NEFZ mit Hilfe eines von der EU-Kommission veröffentlichten Kalkulators (https://co2mpas.io/) erfolgen.

Sachbezugswerte für Zinsersparnis:

Gegenüber dem Vorjahr unverändert ist 2019 die Zinsersparnis für einen Gehaltsvorschuss oder ein Arbeitgeberdarlehen, die den Betrag von € 7.300 übersteigen. Diese ist mit 0,5% als Sachbezug anzusetzen.

Keine Änderung bei Dienstwohnungen:

Der Sachbezug für Dienstwohnungen orientiert sich jeweils an den zum 31.10. des Vorjahres geltenden Richtwertmietzinsen. Diese wurden zuletzt ab 1.4.2017 angepasst. Daher gelten 2019 unverändert zum Vorjahr folgende Sachbezugswerte für Dienstwohnungen pro Quadratmeter Wohnfläche:

|

|

Bgld |

Kärnten |

NÖ |

OÖ |

Slbg |

Stmk |

Tirol |

Vbg |

Wien |

|

€/m2 |

5,09 |

6,53 |

5,72 |

6,05 |

7,71 |

7,70 |

6,81 |

8,57 |

5,58 |

Ist der um ein Viertel gekürzte fremdübliche Mietzins um mehr als 100% höher als der sich aus obigen Werten ergebende Sachbezug, dann ist der um 25% verminderte fremdübliche Mietzins anzusetzen.

Die Quadratmeterwerte beinhalten auch die Betriebskosten. Werden die Betriebskosten vom Arbeitnehmer getragen, ist von den Quadratmeterwerten ein Abschlag von 25% vorzunehmen. Werden die Heizkosten vom Arbeitgeber übernommen, ist ganzjährig ein Heizkostenzuschlag von € 0,58 pro m² anzusetzen. Kostenbeiträge des Arbeitnehmers kürzen diesen Zuschlag.

Bei einer vom Arbeitgeber gemieteten Wohnung sind die oben angeführten Quadratmeterwerte der um 25% gekürzten tatsächlichen Miete (samt Betriebskosten, exklusive Heizkosten) einschließlich der vom Arbeitgeber getragenen Betriebskosten gegenüberzustellen; der höhere Wert bildet den maßgeblichen Sachbezug.

Für arbeitsplatznahe Dienstwohnungen bis zu 30 m² ist kein Sachbezug bzw bei einer Wohnungsgröße zwischen 30 m² und 40 m² ein um 35% reduzierter Sachbezug anzusetzen, wenn diese Wohnung nicht den Mittelpunkt der Lebensinteressen des Arbeitnehmers bildet.

Unterhaltsleistungen – Regelbedarfsätze für 2019:

Ein Unterhaltsabsetzbetrag von € 29,20 (für das 2. Kind € 43,80 und für jedes weitere Kind € 58,40) steht zu, wenn Unterhaltszahlungen an nicht haushaltszugehörige Kinder geleistet werden.

Der Anspruch besteht aber nur, wenn sich die Kinder in einem EU-, EWR-Staat oder in der Schweiz aufhalten.

Der Unterhaltsabsetzbetrag kann nur für jene Monate geltend gemacht werden, in denen der volle Unterhalt geleistet wurde. In Fällen, in denen keine behördliche Festsetzung der Unterhaltsleistungen vorliegt, müssen zumindest die Regelbedarfsätze bezahlt werden.

Die monatlichen Regelbedarfsätze werden jährlich per 1. Juli angepasst. Damit für steuerliche Belange unterjährig keine unterschiedlichen Beträge zu berücksichtigen sind, sind die nunmehr gültigen Regelbedarfsätze für das gesamte Kalenderjahr 2019 heranzuziehen:

|

Kindesalter in Jahren |

0-3 J |

3-6 J |

6-10 J |

10-15 J |

15-19 J |

19-28 J |

|

Regelbedarfssatz 2018 |

€ 204 |

€ 262 |

€ 337 |

€ 385 |

€ 454 |

€ 569 |

|

Regelbedarfssatz 2019 |

€ 208 |

€ 267 |

€ 344 |

€ 392 |

€ 463 |

€ 580 |

Liegt weder eine behördlich festgelegte Unterhaltsverpflichtung noch ein schriftlicher Vertrag vor, muss die empfangsberechtigte Person eine Bestätigung vorlegen, aus der das Ausmaß des vereinbarten Unterhalts und das Ausmaß des tatsächlich bezahlten Unterhalts hervorgehen. In allen Fällen steht der Unterhaltsabsetzbetrag nur dann für jeden Kalendermonat zu, wenn

- der vereinbarten Unterhaltsverpflichtung in vollem Ausmaß nachgekommen und alles bezahlt wurde,

- die von den Gerichten angewendeten sogenannten Regelbedarfsätze nicht unterschritten wurden.

Mehrkindzuschlag von € 20 monatlich ab dem 3.Kind (Familieneinkommen unter € 55.000)

Für alle 6- bis 15- jährige Kinder gibt es einmalig im September ein Schulstartgeld in der Höhe von € 100.

Familienbonus Plus

Der Familienbonus Plus ist ein Steuerabsetzbetrag, der ab dem 1.1.2019 dann zusteht, wenn für ein Kind Familienbeihilfe bezogen wird. Der Familienbonus plus beträgt pro Kind

- € 125 monatlich (= € 1.500 jährlich)bis zum Geburtstag des Kindes

- € 41,67 monatlich (= € 500 jährlich)nach Vollendung des 18. Lebensjahres, solange für das Kind Familienbeihilfe gebührt.

Der Anspruch stellt auf eine monatliche Betrachtung ab, weshalb auch für jene Kinder, die in der zweiten Jahreshälfte geboren wurden, ein aliquoter Anteil von € 125 pro Monat zusteht.

Für Kinder, die nicht im Inland sondern im EU/EWR-Raum/Schweiz leben, werden der Familienbonus Plus und der Alleinverdiener-/Alleinerzieherabsetzbetrag sowie der Unterhaltsabsetzbetrag an das Preisniveau des Wohnsitzstaates angepasst. Achtung: Für Kinder, die in Drittstaaten leben, gebühren weder Familienbonus Plus noch der Alleinverdiener-/Alleinerzieherabsetzbetrag.

Der Familienbonus Plus ersetzt den Kinderfreibetrag und die Kinderbetreuungskosten bis zum 10. Lebensjahr des Kindes. Weiterhin als außergewöhnliche Belastung abzugsfähig sind Aufwendungen für Berufsausbildung des Kindes außerhalb des Wohnortes mit einem Pauschalbetrag von € 110 je Monat der Berufsausbildung.

Wichtig: Um den Familienbonus Plus ab 1.1.2019 bereits in der laufenden Gehaltsabrechnung geltend machen zu können, ist das neu gestaltete Formular E 30 auszufüllen und dem Arbeitgeber vorzulegen. Dabei ist die allfällige Aufteilung mit Partner bzw. Unterhaltsverpflichtetem im Ausmaß von je 50% oder die alleinige Geltendmachung im Ausmaß von 100% anzugeben. Grundsätzlich bleibt auch die Möglichkeit, den Familienbonus Plus im Rahmen der jährlichen Steuerveranlagung geltend zu machen.

Bei überwiegender Tragung der Kinderbetreuungskosten besteht bis 2021 auch die Möglichkeit einer 90/10 Aufteilung (diese Variante kann aber nur bei der Veranlagung geltend gemacht werden).

Vorsicht: Die Berücksichtigung des Freibetragsbescheides 2019 bei der laufenden Gehaltsabrechnung steht in einer gewissen Konkurrenz zu der laufenden Berücksichtigung des Familienbonus Plus und führt aus heutiger Sicht zu Überschneidungen, die in einer Nachzahlung beim Dienstnehmer für das Jahr 2019 mündet. Dem soll durch eine Korrektur des Freibetragsbescheides seitens der Finanzbehörde im ersten Quartal 2019 noch entgegengewirkt werden.

Wieder 10 % Umsatzsteuer auf Beherbergungsleistungen

Ab 1. November 2018 wird der Umsatzsteuersatz für Beherbergungsleistungen wieder auf 10 % gesenkt (in der Zeit zwischen 1.5.2016 bis 31.10.2018: 13 %). Ist der Preis für ein Frühstück im Beherbergungsentgelt enthalten, fallen dann dafür ebenfalls nur 10 % Umsatzsteuer an. Dies hat Auswirkungen auf den Pauschalbetrag für Nächtigungen iHv € 15,00. Von diesem Pauschalbetrag können ab 1. November 2018 nur mehr € 1,36 statt derzeit € 1,65 heraus gerechnet werden.

Autoren: Steuerberater Mag. Christoph Schmidl ist Partner bei Grant Thornton Austria. Senior Manager Judith Schützinger ist Head of Payroll bei Grant Thornton Austria.

Kontakt:

T: +43 1 505 4313

E: office1100@at.gt.com